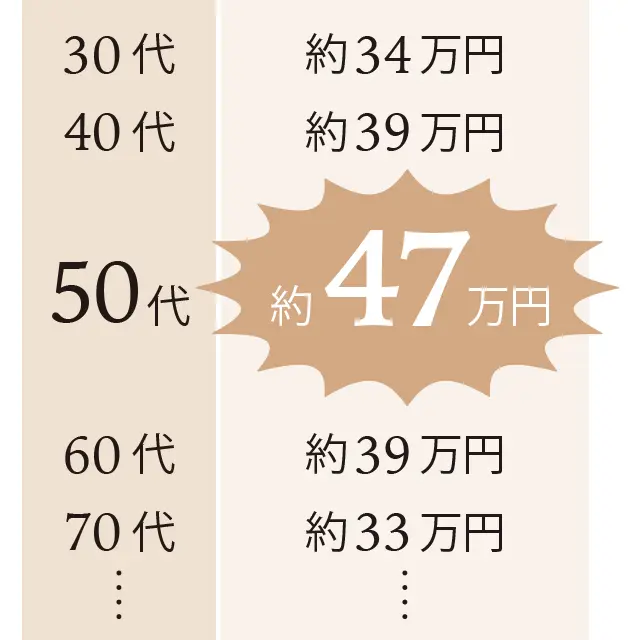

アラフィーは、夫婦の定年まであと10年ほど。今後の収入や貯蓄について考え直し、老後資金もしっかり準備していきたい時期。子供がいる人は、そろそろ手が離れ、教育費の必要がなくなるケースも多いはず。「アラフィーはまさにライフステージの大きな変化がある時期ですよね。保険が本当に必要かどうか、見直すのにいいタイミングなんですよ」。

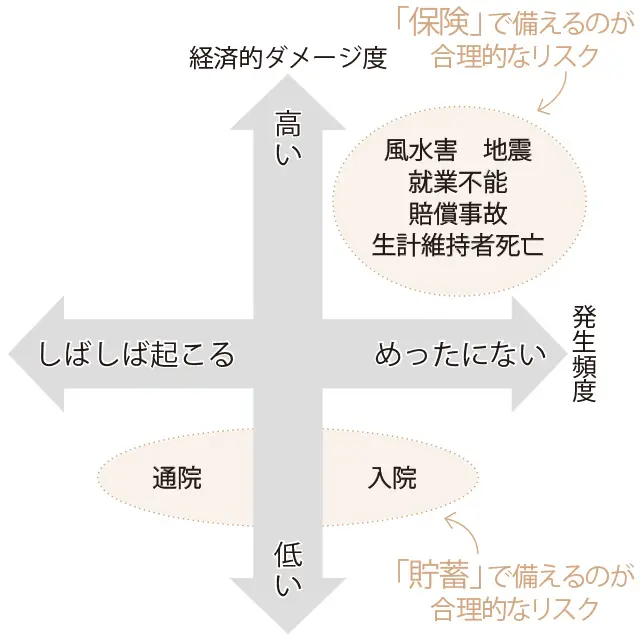

若いときに職場に保険の営業さんが来て、よくわからないまま保険に入り、そのままずっと入り続けているかたも多いはず。でも保険は、貯蓄がしっかりできるまでや、保障が不要になるときまで入る、いわば“間つなぎ”だと清水さん。

「保険にずっと入り続けていると、老後資金などの貯蓄がなかなか進みません。保険は一生入り続けるものではなく、“いつか卒業するもの”だと考えて」