この秋知りたいファッション・ビューティ情報も満載のエクラ10月号、試し読みもチェックしてみて。

「親の“負”動産」どうする?相続した実家が買い手も借り手もつかず...。早めの対策を!

「ひとり親が住むには広すぎる家を処分したいけれど売れない」「相続した実家が買い手も借り手もつかず、空き家状態に」「親が所有するリゾートマンションの固定資産税や管理費を年間何十万円も払い続けている」。アラフィー世代を悩ませる親の家、それはもう“資産価値ある不動産”ではなく、お荷物にしかならない負の資産=“負動産”!すでに負動産を抱えている人も、予備軍に戦々恐々としている人も、現代不動産事情を知り、早めに対策を講じるべし!

教えてくれたのは

相続・不動産コンサルタント 藤戸康雄さん

ふじと やすお●’61年、大阪府生まれ。25年以上にわたって不動産金融・法務に従事し、妻の実家の相続問題を機に独立。『「負動産」時代の危ない実家相続 知らないと大損する38のポイント』(時事通信社)の著書があるなど、実家相続のスペシャリスト。

①数値で見る「不動産の現状」

“所有者不明の土地”は、九州の面積以上!

(国土交通省「平成28年度地籍調査」を活用した推計より)

世帯総数は3年後をピークに、2040年までに343万世帯減少⁉

(国立社会保障・人口問題研究所「日本の世帯数の将来推計(2018年全国推計)」より)

空き家は過去最高の約7軒に1軒。2033年には、約4軒に1軒に⁉

(総務省統計局「平成30年住宅・土地統計調査」/野村総合研究所「総住宅数・空き家数・空き家率の実績と予測」より)

総住宅数は5年間で179万戸増加

(5年間は’13年〜’18年をさす。総務省統計局「平成30年住宅・土地統計調査」より)

エクラ10月号では、親からの負の遺産ともなりかねない不動産問題について特集。“負”動産にしないために今からやっておきたいこと、“負”動産になる危険性が高い物件などを読みやすく紹介しています。

この秋知りたいファッション・ビューティ情報も満載のエクラ10月号、試し読みもチェックしてみて。

この秋知りたいファッション・ビューティ情報も満載のエクラ10月号、試し読みもチェックしてみて。

②負動産が増えている理由

住宅数増加と世帯数減少で、今後ますます家が余る!?

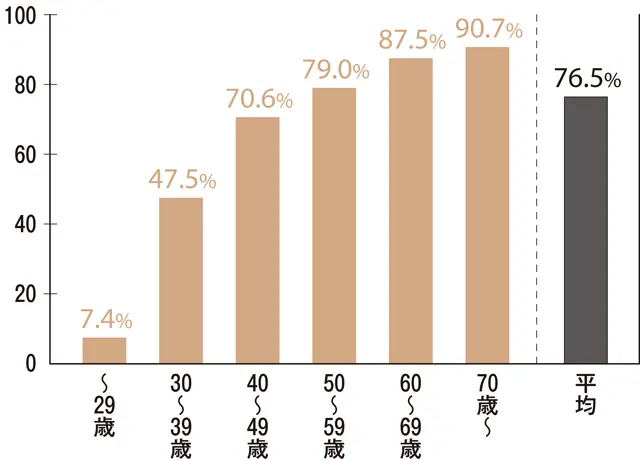

読者の親は70代以上が大半。ということは、約9割が持ち家があることに。

「現在の70代〜80代は、マイホームを手に入れるため必死に働いてきた世代。家は価値ある資産という意識が強いだろうと思います。けれど実際は、維持費などで出費ばかりがかさんだり、使い道がなく空き家状態に陥ったりと、子世代のお荷物になってしまう“負動産”が増えているのです」と、相続物件をはじめ不動産事情に詳しい藤戸康雄さん。

「しかも、子世代である40代〜50代の持ち家率も非常に高いので、親の死後、子供が自分の家を引き払って実家に移るというケースは少ないのではないでしょうか。となると、親が所有していた家は不要になってしまいます。その家を売ったり、貸したりできればいいのですが、それはむずかしい。なぜなら、空き家率の上昇からもわかるように、全国的に家が余っているからです」

野村総合研究所の調査によると、全国の空き家率は’18年実績が13.6%、’33年は27.3%と予想されている。つまり、4軒に1軒は空き家という厳し~い現実が待っているというわけだ。

その背景にあるのは、総住宅数の増加と世帯数の減少。総務省のデータでは、総住宅数は1988年から2018年まで一貫して増えており、’13年から’18年だけでも179万戸も増えているとか。一方総世帯数は、’23年の5419万世帯をピークに減少に転じ、’40年には5076万世帯にまで減るとの予想に(国立社会保障・人口問題研究所’18年調べ)。

「世帯数が増えるのは、進学や就職を機に実家を出るなど、若者が独立して居を構えるから。けれど、少子化で将来世帯数が減るのは明白。結果、必要とされる家の数は確実に減ります。日本はすでに住宅過剰社会に突入しているのです」

供給過多になれば、“生き残れる”のは価値の高い家のみ。親の家にその価値があるかどうかが気になるところ。次回以降の記事で詳しく見ていく。

その背景にあるのは、総住宅数の増加と世帯数の減少。総務省のデータでは、総住宅数は1988年から2018年まで一貫して増えており、’13年から’18年だけでも179万戸も増えているとか。一方総世帯数は、’23年の5419万世帯をピークに減少に転じ、’40年には5076万世帯にまで減るとの予想に(国立社会保障・人口問題研究所’18年調べ)。

「世帯数が増えるのは、進学や就職を機に実家を出るなど、若者が独立して居を構えるから。けれど、少子化で将来世帯数が減るのは明白。結果、必要とされる家の数は確実に減ります。日本はすでに住宅過剰社会に突入しているのです」

供給過多になれば、“生き残れる”のは価値の高い家のみ。親の家にその価値があるかどうかが気になるところ。次回以降の記事で詳しく見ていく。

【世帯主の年齢別持ち家率】

持ち家率は、家族構成がほぼ固まる&拠点が定まりはじめる30代からぐっと増加。40代~50代の読者世代で7割以上、親世代にあたる70代以上は9割以上が自分の家をもっていることに。親の家が負動産化しやすいのも納得!?

③負動産にしないために今から知っておきたいこと

コロナ禍で、資産になる家の条件が変わる可能性も

「長らく不動産の価値は、都心へのアクセスがよいとか駅近といった立地に左右されてきました。ただ、コロナ禍によって、その状況が変わる可能性があります。今後リモートワークを主体にするとかオフィス縮小を図ると宣言した企業も出てきましたし、東京の一極集中の危うさを是正すべきという声も増えてきています。そうなると、魅力的な立地の条件が変わってしまうかもしれない。駅から遠くても広々とした戸建てが好まれるようになるかもしれませんし、自然豊かな地方で子育てしたいという人も増えてくるかもしれない。不動産の専門家でも、予想できなくなっているのが現状です」

ただし、“親の家”に関して、私たちが今すぐやっておきたいことはある。

「まずは、将来家をどうするか、親やきょうだいなど関係者全員で話し合いをもつこと。親が亡くなったら解体し、土地として売却するというのなら、解体費用を用意しなければいけませんし、売却の際は、親が登記名義人になっているかどうかの確認も不可欠。戸建ての場合、隣地との境界線を明確にする必要もあります。これらは、事情がわかっている親が元気なうちにしておくのが賢明。将来負動産に悩まされることがないよう、早めに手を打つことをおすすめします」

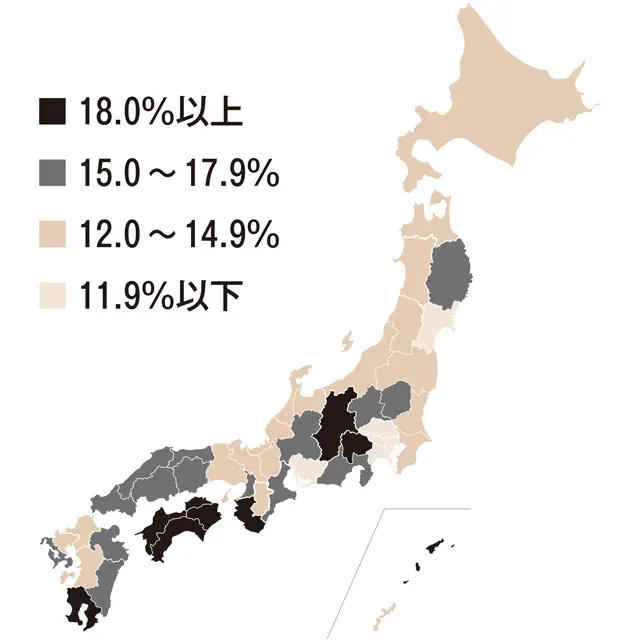

【都道府県別の空き家率】

空き家率トップは山梨県で21.3%、次いで和歌山県20.3%、長野県19.5%に。もっとも山梨県と長野県は別荘用途の住宅も多く、それを除くと、1位は和歌山県、2位は徳島県に。空き家率が低いのは、埼玉県と沖縄県が各10.2%、東京都が10.6%、神奈川県10.7%の順に。

「負動産」にしないために今すぐすべきこと

《1》親が元気なうちに家の今後を話し合う

「親の家のことは、相続が発生したときに考えればいい」は危険。親が元気なうちでないと確認できないこともあるし、相続となると、子供たちの間でもめるケースも。家の情報はもちろん、親の意向も、関係者全員で早めに確認を。

《2》不動産の名義人を確認する

親が住むのが、祖父母の代以前の土地や家なら、登記名義人の確認も必須。例えば亡くなった祖父母名義だと、親のきょうだいも相続人となり、手続きが煩雑に。売買は登記名義人全員の同意が必要なので、早めに解決しておきたい。

《3》戸建ての場合、隣家との境界線を確認

戸建ての場合は、隣家との境界線も要チェック。永久境界標が敷地に設置されていたり、境界確定書があれば安心だけど、昔取得した土地や家だとあいまいな場合も。所有地が明確でないと、売却や建て替えがしづらくなる危険性もある。

④負動産になるかも!?危険度が高いのはこんな家!

「田舎・郊外の戸建て」の負動産危険度は?

駅から遠ければ大都市圏でも負動産予備軍に

不便なエリアにある&ガタのきている家は要注意

買い手がいない、借り手がいない、自分たちが移り住むのも気がすすまない。負動産の代名詞ともいえるのが、田舎の戸建て。

「日本はすでに住宅過剰社会。大都市圏でも、駅に近いとか生活利便性が高い地域でなければ負動産になってしまう危険性があります」と、藤戸さん。

「特に築年数が古く、老朽化している家は厳しいですね。日本人は新築信仰が強く、新しい家のほうが好まれるので。民泊に活用という方法も注目されましたが、来日外国人が激減した今、それもあてにできません。一方で、コロナ禍を機に、こうしたエリアの戸建てを選ぶ人も出てきました」

リモートワークになれば通勤する必要はなくなるし、車を運転するなら徒歩圏内にスーパーや病院がなくても困らない。自然豊かな地で子育てするメリットも大きそう。水まわりや屋根などのメンテナンスをしっかり行い、“すぐに住める家”にしておけば、負動産から逃れられる可能性も。

「老朽化マンション」の負動産危険度は?

築40年以上は危険信号!

管理体制が良好か否かが大きな分かれ目

「国土交通省の調査によると、築40年超の分譲マンションは’19年末時点で91万8000戸で、’19年4月時点で建て替えられているのは1万9200戸程度。マンションは所有者が多数いるため、どんなに老朽化していても、建て替えるのは非常にむずかしいのです。大規模修繕が計画的に行われていればまだしも、所有者が高齢化して修繕を検討する管理組合活動すらままならないとか、所有者が亡くなっても相続人がおらず、管理費や修繕積立費の徴収ができないマンションも珍しくありません」

まずは、マンションの管理組合の活動状況や修繕積立金の状況の確認を。

「積立金の蓄えがほとんどないなど、今後問題が発生しそうな場合は、相続放棄を考えるというのも一案です」

「リゾートマンション」の負動産危険度は?

バブル期には大人気だったけど...

高額な管理費から逃れられないお荷物物件

「当時は、不動産価格は上昇の一途をたどると信じられていて、投資先としても選ばれていました。ところが、バブルがはじけて価格が暴落。売り時を逃して維持しつづけている人が少なくありません。しかも、親は高齢で車の運転もままならなくなり、子供は多忙で行けない、孫はスキーすらやらない。誰も利用しないのに、高額な管理費だけは納めなければいけないのですから、まさに負動産。売値100万円でも買い手がつかないケースも多々あります」

ただし、こちらもコロナ禍によって状況が多少好転する兆しは出てきているとか。

「とはいえ、古く、管理費が高額な物件は、それほど期待できないでしょう」自分たちの家を売却し、リゾマンに転居するなどして活用するしかない!?

「タワーマンション」の負動産危険度は?

豪雨やコロナ禍で弱点が露呈

コロナ禍や災害の影響で資産価値の下落がすすむ!?

「タワーマンションは、1戸当たりの土地持ち分が少ないため、固定資産税評価額が押さえられます。しかも、高層階と低層階では価格が何千万円も違うのに、評価額にそれほど差がありません。そのため、相続税対策として購入する人も目立ちました」

ところが、’18年に評価方法が変更になり、相続税対策としての有効性がダウン。昨年は、豪雨による内水氾濫で人気タワマンが機能不全に陥り、コロナ禍の今は、エレベーターの収容人数制限で朝は何十分も待つなど、弱点が取り沙汰されるように。

「密を避けるにはタワマンは不向きですし、リモートワークが普及すれば都心という立地も“売り”にならなくなるでしょう。この先控える大規模修繕で、想定以上の費用がかかる危険性もあります」

タワマン=資産と安心せず、将来どうするか、早めに親と相談しておきたい。

⑤体験談「親の負動産」私はこうしました!

【残念!】

約20年前、親が家賃収入目当てでマンションを建て、最上階を自宅に。ところが7年前、父が病気になり、私の家の近くに転居することに。マンションは売却したけれど、ローン残金を払ったらほとんど残らず。売却前後も、手続きなどが面倒で疲れました。(54歳・主婦)

【成功!】

山梨県にある敷地200坪の夫の実家を1年前に相続。売ってもたいした額にならないし、東京から車で3時間で行けるので、セカンドハウスとして所有することにしました。実は、定年後の移住も視野に入れてのこと。それが、今回のコロナ禍で、夫の勤務先がリモートワークを決定。すでに子供たちも独立しているので、定年を待たず、移住しようかと現在準備中です。密とは無縁で、自然豊か。1年前、二束三文で売らなくてよかった!(51歳・パート)

【残念!】

親がバブル期に購入したリゾートマンション。誰も使わないのに、老朽化と高い管理費がネックで売れず。年数十万円払って所有しつづけています……。(50歳・フリーランス)

【満足!】

地方にある実家は、土地95坪、5DKに店舗がついた木造住宅。父が亡くなって廃業しましたが、母ひとりには家が大きすぎ、店舗はガラス張りで安全面も不安。そこで、姉妹3人で話し合い、遠方に住む私と姉は相続を放棄し、妹が家を建て直し、母と暮らすことに。土地が広くて手入れが大変なので、新築する際、土地の一部を売却したほうがよかったかもとは思うものの、家族みんな満足しています。(47歳・会社員)

【成功!】

空き家化している親の家は、湘南の別荘地にある一軒家。買い手が見つかるまでと思い、レンタルハウス管理会社に登録したら、期待以上に利用があり、ちょっとした収入に♡(48歳・自営業)

【模索中!】

父の定年後、両親は九州に移住。その後父が他界し、今は母ひとりで暮らしています。その母も76歳になり、いずれは関東に住む私と同居したいと希望。家も庭も広大なので、買い手がつくかどうか不安だったのですが、調べたところ、その自治体は空き家対策に力を入れていて、さまざまな補助や助成制度を用意してくれているよう。そういった制度を活用しながら、母が安心して老後をこちらで過ごせるよう、いろいろ模索中です。(54歳・画家)

⑥親の家、あるある疑問Q&A

<負動産対策編>

Q.親が、賃貸併用住宅への建て替えをすすめられているよう…

A.ローン返済額が賃料収入を上回る危険もあるので慎重に

敷地が広かったり、ほかに土地をもっている場合、相続税対策としてアパートや賃貸併用住宅を建てるのが有効という話も耳にする。賃貸用の建物や土地は、自宅に比べて評価額が低いので相続税が安くなるというのが、その理由。しかも、不動産会社が一括借り上げをする「サブリース」に加え、空室の有無にかかわらず家賃保証されるというオプションもあり、安定した収入が見込めるとも。

「確かに相続税の面では有効ですが、多額の借金を抱えて建てるのなら要注意。築年数とともに入居希望者が減り、家賃が下がるのが一般的。家賃保証にしても、空室が目立つようになれば、不動産会社は家賃の値下げを要求してきますし、応じなければ契約が切られることもあります。家賃収入がローン返済額を下回り、赤字経営に陥れば、物件を手放すことになりかねません。ここは慎重に判断を」。

Q.親が認知症だと家の売買はできないって本当?

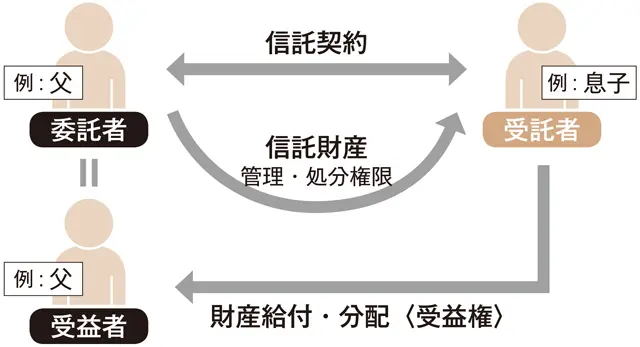

A.家族信託制度を利用して備えるのも手です

親が認知症になり、判断能力が著しく低下したら、不動産の売買契約を行うことはほぼ不可能。だからこそ、親がしっかりしているうちに対策を講じておくべき。そのひとつが、家族信託の活用だ。

「これは、遺言または信託契約によって、財産を家族の誰かの名義に移し、運用や管理は任せつつ、その財産から得られる利益は自分または自分が指定する第三者に得させるというもの。本人が認知症になってからでないと財産管理できない成年後見制度と異なり、本人が元気なうちから信託契約を結べます。また、成年後見制度だと、不動産売却など本人の財産処分をする際は家庭裁判所の許可を得る必要がありますが、家族信託なら、契約内容に含めておけば可能。ただ、比較的新しい制度なので、弁護士や司法書士でも詳しい人が少ない分野。信頼できる専門家を探すことから始めましょう」。

Q.更地にするより空き家のままにしておくほうが有利と聞くけど

A.空き家対策の法律ができ、そうとはいえなくなりました

建物がある土地は、更地に比べ、最大1/6まで固定資産税が下がる。特に土地の評価額が安いエリアの場合、数百万円の解体費をかけて更地にして売るより、固定資産税を払い続けるほうが安くつくと考えられてきた。

「長年放置していれば、家は朽ち果て、倒壊や火災、防犯面での心配などが生じ、近所にも迷惑がかかります。月に一度は風を通すなどし、最低限の維持管理はしておいたほうがいい。行き来がむずかしいなら、地元の不動産管理会社に頼むのも手。費用は月数千円程度だと思います」。

また、’15年に施行された、空き家対策のための特別措置法により、自治体が、倒壊や衛生上有害になるおそれがある空き家を、「特定空き家」に指定することができるように。そうなると、固定資産税が増えたり、強制撤去されて費用を請求されてしまうなどの危険性も。

Q.もし、困ったら誰に相談したらいい?

A.単なる不動産仲介業者よりもコンサルティング主体の専門家に

家に関する悩みは、まずは無料で相談にのってくれる不動産仲介業者に。そう思いがちだけど、売買成立によって利益が入る仲介業者より、コンサルティング業務を主とした専門家のほうがおすすめ。

「公認不動産コンサルティングマスターのような、コンサルティング料をとる専門家は、アドバイス内容に大きな責任が伴うため、顧客の利益を最優先した提言を行ってくれます。お金を払ってこそ有益な情報が手に入るのだと認識してほしいですね。また、その情報を自分でも調べるなど、主体性をもって臨むことも大切です」。

<相続編>

Q.負動産になってしまったら相続放棄すればOK?

A.次の法定相続人に相続権が移るなど、注意すべき点も

「親の遺産が、負動産を含め、不要なものしかないのなら相続放棄も一案。その際は、相続開始を知った日から3カ月以内の手続きが必須です。また、次になるべき法定相続人がいるなら、そちらに相続権が移るので、先方に知らせるのも忘れずに。相続人全員が放棄した場合は、相続財産管理人が選任され、家はなんらかの方法で処分され、最終的には国庫に帰属することになります」。

ほかに債権者などがいないときは、相続放棄をした元法定相続人が、家庭裁判所に「相続財産管理人選任の申し立て」を行う必要がある。それをしないと、管理人が決まらず、いつまでも親の家の管理責任を問われることに。

Q.親が亡くなったら家を売却する予定。注意点はある?

A.相続税対策は今から考えておくのがおすすめ

不動産を売却して得た利益には、必ず譲渡所得税(家を所有していた期間が5年超えなら約20%、5年以下だと約39%。親の家の場合は、親が所有していた期間が基準になる)がかかる。相続した家の場合は、それに加えて相続税が発生することも。実際、’15年の税制改正で基礎控除額が大幅に減った影響で、地価の高い東京都では、’18年の課税割合が16.7%、6人にひとりが課税対象という結果に(東京国税局調べ)。

「『小規模宅地等の特例』(下記参照)のような相続税軽減策がありますが、条件を満たさなければ適用されません。こうした特例を知り、どう活用するか、相続発生前から家族で相談しておくと安心です。なお、親の家を子供たちで共同所有というケースも見られますが、避けたほうが無難。将来売却しようと思っても、共有者全員の同意がなければできないため、紛争に発展することが少なくないんですよ」。

親の家は子供ひとりが相続し、ほかの子供たちは同程度の現金などの代価で調整という方法もある。いずれにしても、まずは親が家以外にどんな資産をもっているのか調べ、早めに対策を練るのが賢明。

「相続税」の知っておきたい基礎知識

相続税の基礎控除額は3000万円+(600万円×法定相続人の人数)

子供2人が相続する場合、基礎控除額は3000万円+(600万円×2人)=4200万円に。不動産の課税評価額が5000万円、現金や預貯金などが2000万円で合計7000万円だと、7000万円−4200万円=2800万円に対して相続税が発生。相続税率は、各人の相続財産の取得額が1000万円以下なら10%、3000万円以下なら15%(控除額50万円)と、額に応じて上昇。

「小規模宅地等の特例」適用なら土地の330㎡まで相続税評価額の8割を減額

適用されるのは、配偶者、同居する親族、別居で一定の要件を満たす親族(相続発生日からさかのぼって3年以内に、配偶者も含めて自宅を所有せず、賃貸暮らしだった子供などが実家を相続。相続税申告期限まで実家を所有し、住み続けていた場合など)。例えば、相続するのは相続税評価額5000万円の実家のみで、同居していた子供ひとりが相続する場合なら、評価額1000万円で、基礎控除額3600万円を下回るため相続税0円に。

What's New

-

「うちの仏壇、こうしました!」仏壇に代わる新しい供養の形とは

家族が亡くなったら仏壇を用意するのは当たり前? アラフィー世代の読者に「仏壇」に関するアンケートを行ったところ、仏壇を持たないという選択をする人も増えてきていることがわかりました。今後、仏壇はどうする? 読者の体験談とともに最近の仏壇事情を専門家が解説。

50代のお悩み

2024年3月11日

-

【50代 仏壇のお悩みQ&A】仏壇を処分する場合はどうする?位牌が増えてきたら?

仏壇に関する読者アンケートで、特に多かった疑問や悩みをピックアップ。専門家のアドバイスを参考に、自分に合った解決策を導き出して。

50代のお悩み

2024年3月10日

-

【50代 仏壇のお悩みQ&A】「先祖の位牌が多い」「インテリアになじませたい」仏壇のお困りごと&悩みごとに専門家がアンサー!

仏壇に関する読者アンケートで、特に多かった疑問や悩みをピックアップ。専門家のアドバイスを参考に、自分に合った解決策を導き出して。

50代のお悩み

2024年3月9日

-

【50代 仏壇のお悩み】そもそも仏壇って何?実は知らないことがたくさん!まずはきちんと理解しよう

昭和に生を受けたエクラ世代にとって、仏壇は比較的身近でなじみがあるもの。とはいえ、専門家いわく、「実は、勘違いしていることが多々あるのでは?」と。今後仏壇をどうするか考えるにあたり、まずは基礎知識をおさらい!

50代のお悩み

2024年3月8日

-

アラフィー世代が実は困ってる!? 「仏壇のお悩み」リアルな声をお届け

家族が亡くなったら仏壇を用意するのはあたりまえ。そんな思いはあるものの、現実を考えると、スペースや継承者問題などが頭をよぎり、迷いや不安、疑問がわいてきたりして……。エクラ世代、実はみんな困ってる「仏壇に関するみんなのお悩み」を大発表。

50代のお悩み

2024年3月7日

-

-

-

-

-

-

息を飲む美しさ!エキシビション「ティファニー ワンダー」で堪能する感動のひととき

200年近いティファニーの物語を体感できるエキシビション。4月12日(金)から6月23日(日)まで虎ノ門ヒルズ ステーションタワー45階 TOKYO NODEで開催!

Feature

-

ウェブエクラ編集長ブログ

ウェブエクラ編集長が50代女性におすすめのモノやコト、HOWTOをご紹介

-

50代の失敗しないメイク術

年相応で今っぽいメイクをレクチャー

-

知っておきたい「健康維持」対策

50代から増える体の不調、どう対処する?

-

50代が今買うべきファッションアイテム

人気ファッションアイテムを厳選してご紹介

-

イヴルルド遙華の12星座占い

毎月更新の12星座占い。大注目の開運ランキングも必見!

-

一度は泊まりたい!国内ホテル・旅館

日常を忘れて至福のときが過ごせる極上の旅へ

-

品よく着映える「ボグナー」の洗練カジュアル

エクラ世代が求める、一歩先行く特別感のあるアイテムをチェック

-

大人のユニクロ・GUコーデ

センス抜群!読者モデル 華組の着こなし

-

【2024最新】ヘアスタイル・髪型カタログ

髪のお悩み解決!若々しく見えるヘアスタイル

-

リュクスな旅スタイルは「ストラスブルゴ」で

とびきり華やかなリゾートスタイルで初夏から夏の旅をさらに楽しく

-

50代、歩きやすくておしゃれな春の靴が集合

快適な履き心地と洗練デザインで人気の「ペダラ」に春の新作登場

-

大人のゴルフ、頼れるのは「ゼロハリバートン」

上品な配色とプレーヤー目線で開発された高い機能性で大人気

-

旅先でも活躍!春夏新作ワードローブが登場

大人女性に似合う!MOGA×人気スタイリスト村山佳世子コラボ服

-

ファッションブロガー エクラ華組ブログ

今すぐ真似できる!50代から楽しむおしゃれ

-

エクラ公式通販の人気アイテムランキング

もう迷わない!50代が買うべき服

-

大人の高見えZARAコーデ

トレンド感抜群!読者モデル 華組コーデ集

-

着こなしが見違える!50代の骨格診断

自分らしいおしゃれを楽しめるヒントが満載

-

1年中履ける!ヘビロテ必至スニーカー

最旬スニーカーで足もとを格上げ!

Ranking

-

あか抜けて見える!50代に似合う「理想のミディアムヘア」

大人のかわいさとエレガントさが手に入るミディアムヘア。髪を結わいたり、下ろしたり多彩なアレンジが楽しめる人気のヘアスタイル。顔回りをすっきり見せるカットやくせ毛やうねりを生かしたスタイルにすればお手…

-

【50代 コーディネート】気温23度に何を着る?春のお手本コーデ20選

「何を着ればいいか分からない!」と悩みがちな気温23度の時期におすすめのコーディネート例をご紹介します!

-

おしゃれな50代は「デニム」の着こなしがこなれている!

大人のデイユースに欠かせない「デニム」。素敵に履きこなすには、どんなデニムを選べばいい?こなれて見える着こなし方は?おしゃれなアラフィーの愛用デニム&コーディネートを大公開!

-

【憧れの高級ホテル・旅館】一度は泊まりたい!大人が満足する極上ステイ

アラフィ―女性が一度は泊まってみたい、と思う全国の高級旅館・高級ホテル・憧れのリゾートホテルを厳選してお届け。温泉やグルメやエステ、絶景など魅力満載の贅沢な国内旅行が楽しめる。夫婦や気心の知れた女友だ…

-

老け見え回避!「短めヘア×ゆるパーマ」でおしゃれ印象アップ【50代髪型人気ランキングTOP10】

ウェブエクラ週間(2024/4/8~4/14)ランキングトップ10にランクインしたヘアスタイル人気記事をピックアップ。「短めヘアにパーマをかけるとおばさん印象が強くなりそう…」そんなお悩みを解消してくれるヘアスタイ…

Keywords