-

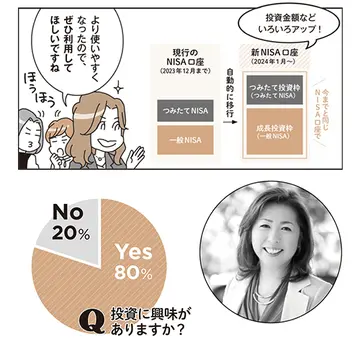

50代から本気で貯めたい人は要チェック!「新NISA」が始まる前にやるべきことを専門家が解説

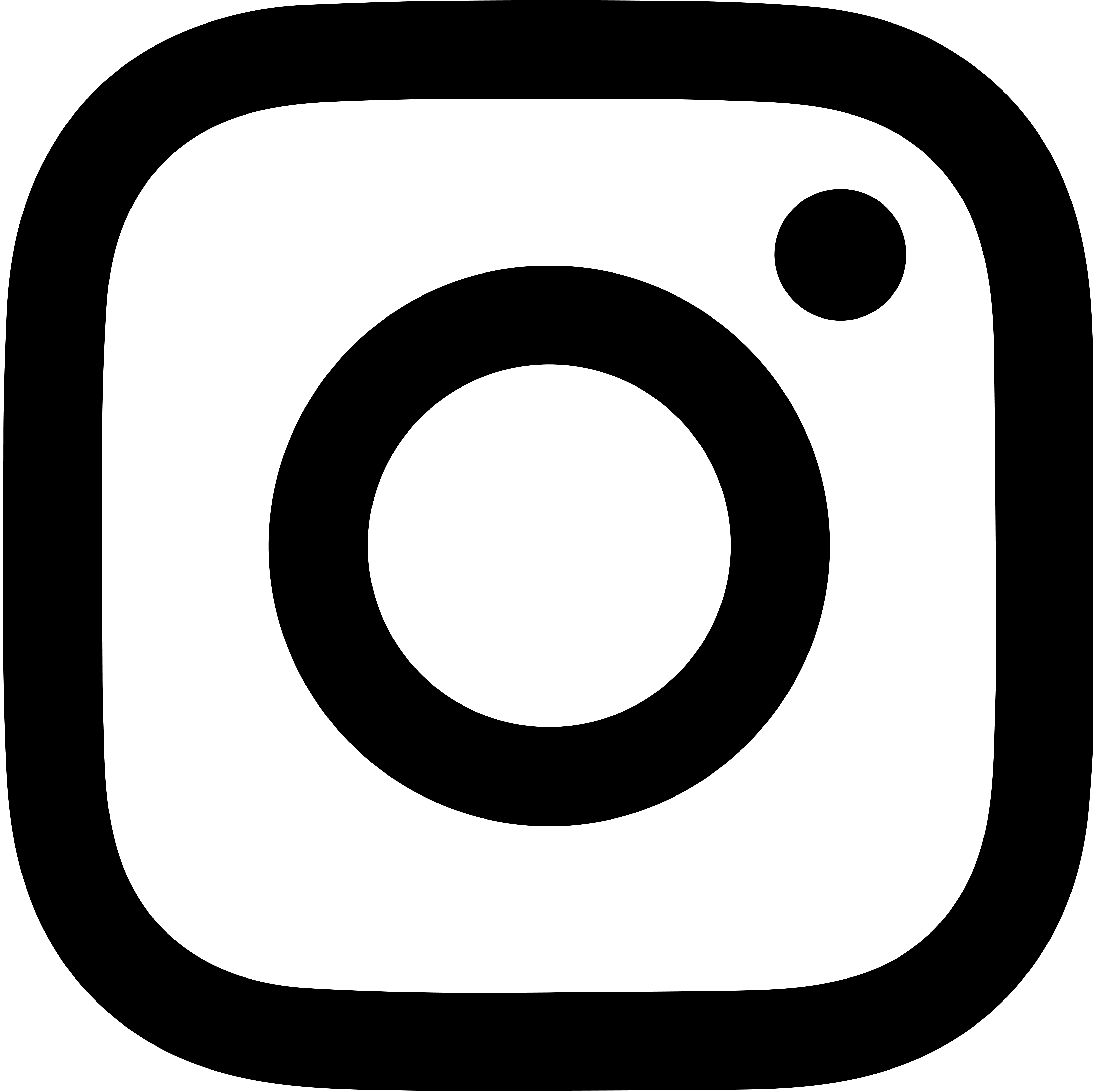

来年2024年1月から「新NISA」がスタート。「新NISAって何?」「そもそもNISA自体がよくわかっていない……」という人も多いのでは? そこで、投資や新制度についてわかりやすくご紹介。

【50代が「新NISA」でできることすべて】今後20年のマネー計画を始めよう

新NISA、素朴なギモン

Q.今からでも遅くないですか?

A.遅くないです! むしろ若いときより資金のある50代がいいチャンスです!

Q.旧NISA経験者ですが、新NISAのメリットは?

A.選択肢の幅が広がり、売買もしやすくなります。

Q.新NISAでたくさん投資するのは怖いです……。

A.月数千円から、少額で始めるのがおすすめです。将来、退職金を運用するつもりなら練習しておきましょう。

大江 加代さん

50代は「新NISA」をどう使ったらいい?

投資への心構えから有効的に利用できるコツまで伝授

新NISAを、どんなふうにとらえて、どのように活用すべき? この先の20年間を見据えた、50代から始める新NISAの戦略について、プロがじっくりアドバイス。

資金やライフプランの面で50代は投資に向いている

今年からスタートした新NISA。「今からだと遅いかな……」と悩んで躊躇している人もいるはず。「全然遅くはありません。50代こそ、いいチャンスですよ」と大江加代さん。

「50代は、20~30代のころに比べて余裕資金がある人も多いですし、子供がいる人は教育資金のめどが立つなど今後のライフプランが見えてきて、投資に回してもいいお金が明確になる年代でしょう。NISAは投資で利益が出たら、その利益に税金がかからない制度。新NISAでは、制度の利用や非課税となる保有期間が無期限となり、投資限度額がアップして使いやすくなったので、ぜひ上手に活用したいですね」

とはいえ、投資をする際には、お金が減る可能性も頭に入れておいて。

「大前提として、日々の生活に影響を与えない金額で投資することが大切です。おおまかに1年で3割くらい増えたり減ったりする可能性があることを頭に入れましょう。100万円投資すれば、130万円になることも70万円になることもあるイメージです。

それが大丈夫と思えるならよいですが、『30万円も減るのは耐えられない、3万円くらいならいい』という人なら、投資金額は10万円までにしておくことが大切。マーケットが悪いときに怖くなって損をしたまま投げ売りするリスクを減らせます」

“推し活”のイメージで応援したい企業を長い目で

新NISAでは、投資信託の積み立てと株式投資の両方を行うこともおすすめだと大江さんはアドバイス。

「初めて投資をする人は、長期・積み立て・分散に適した、つみたて投資枠の対象商品を毎月購入するところからスタートするのがおすすめです。そして、少し慣れてきたら株式投資も検討してみては。50代の人は社会経験をたくさん重ねてきて、魅力的な会社やサービスがわかると思うので、その知識や考え方を投資に生かせたらいいですね。ただし、すぐに利益を出そうとせず、“推し活”のようなイメージで、応援したい企業をじっくり育てる気持ちで始めましょう。大人のたしなみのようなスタンスで投資するのも素敵ですよね。

株式投資をする場合は成長投資枠で購入することになります。下記に1800万円の保有限度額まで投資する例をあげていますが、限度額まで購入する必要はなく、あくまでも無理のない金額で投資しましょう」

今、投資を始めておくことは、今後にも大きなメリットがあるそう。「60代で退職金を手にして、大金で投資を始めて失敗してしまう人もいます。投資は経験しないと学べないこともあるので、退職金を受け取る前に、予行演習として少額で経験するといいと思います」

新NISAをもう一度、確認しよう!

つみたて投資枠

年間投資限度額:120万円

非課税保有限度額:1,800万円(うち成長投資枠が1,200万円)

売却すれば、売却したものの買付金額分が、翌年から投資額の枠として復活

非課税保有期間:無期限

買い付け方法:積み立て

対象商品:投資信託・ETF

※金融庁の長期・積み立て・分散投資に適した基準を満たした一定の投資信託のみ

成長投資枠

年間投資限度額:240万円

非課税保有限度額:1,800万円(うち成長投資枠が1,200万円)

売却すれば、売却したものの買付金額分が、翌年から投資額の枠として復活

非課税保有期間:無期限

買い付け方法:一括・積み立て

対象商品:株式・投資信託・ETF

※一定の条件を満たしたもの

主な特徴はここ!

投資上限金額が2つの投資枠を合わせて年間360万円までに!

新NISAでは、「つみたて投資枠」が従来の3倍、「成長投資枠」は2倍の年間投資限度額になったうえに、2つの枠を併用できるので年間投資限度額は360万円に。

運用益の非課税期間が無期限に!

これまで一般NISAで5年、つみたてNISAで20年だった非課税期間が、新NISAでは無期限に。「老後まで長く運用でき、お金を使いたいときにいつでも売却できて便利です」。

「つみたて投資枠」の商品は、厳選されていて選びやすい!

日本の投資信託は6000本近くもあるが、「つみたて投資枠」の商品は長期・積立・分散に適した条件をクリアする必要があり、対象となる投資信託は273本のみ。

NISAつみたて投資枠*1:273本

一般的に購入可能な投資信託:5913本*2

※1:金融庁:つみたて投資枠対象商品届出一覧より(ETFを除く投資信託の本数)。’24年1月30日時点。

※2:投資信託協会HP:「投資信託概況」2023年12月より。

50歳から新NISAを始めるなら、こうすべし!

《STEP1》基本は「つみたて投資枠」を利用した毎月の積み立て。

いきなり、大きなお金を投じずに、まずは投資のベースを固めよう。「おすすめは『つみたて投資枠』で、月3万円や5万円などで投資信託を積み立てていくこと。例えば、世界中の株式に幅広く分散して投資するような、低コストの投資信託を選ぶのもよいでしょう。投資が初めての人は、月1万円などでもOK。一括で買うのではなく、定額でタイミング分散して買うことで高値づかみを減らせます」。

《STEP2》眠っている預貯金を「成長投資枠」に回してさらにキャッチアップ。

50代以降になると、ある程度まとまった預貯金がある人も多いもの。「その預貯金をしばらく使う予定がなければ、新NISAの『成長投資枠』で投資をしてみてはどうでしょうか。例えば年に200万円を3年間、または年に100万円を6年間に分けて投資するのも手。成長投資枠は、投資信託だけでなく株式も、一括でも積み立てでも買えます。もちろん、つみたて投資枠と同じ投資信託を積み立てで買うこともできます」。

50歳で「新NISA」を始めたら、70歳でどうなる?

つみたて投資枠

月5万円積み立て×20年間=1,200万円

成長投資枠

年200万円×3年間(もしくは年100万円×6年間)=600万円

投資総額1,800万円

▼

仮に毎月5万円、50歳からの3年間は年200万円も上乗せして投資すると……(年率4%で運用できた場合)

70歳で約3,098万円

(シミュレーションはあくまでも一例)

3タイプ別!明日からの「新NISA」活用法

実際に新NISAでどのように投資をしていけばいい?投資の初心者、旧NISAのつみたてNISAと一般NISA経験者に合わせてアドバイス。

《NISA初心者》今年から初めてトライ!

少しずつ投資にチャレンジしてみたい Aさん

1万円ずつ投資信託の積み立てをしてみては?(大江さん)

投資経験がまったくないAさん。「早く新NISAを始めないと、乗り遅れてしまうかな」と不安な様子。

「まったくあせることはありません。いきなりダッシュして転んだら大変です。人生は長いので、少しずつ試すのがおすすめです。下の例のように『つみたて投資枠』で全世界の株式に投資する低コストの投資信託を選ぶのも一案。全世界の株といっても、中身を確認すると、最近はアメリカの株が7割ほどを占めているので、アメリカの経済ニュースを自分の資産に関係あると意識するとよいでしょう。

最初は月1万円くらいで積み立てを始めて、慣れてきたら増額してみては? 月5万円くらいで20年間続ければ、意外と大きなお金に。仮定の年率は保証されたものではないので、目安としてとらえて」。

20年後の資産額の目安は……

「つみたて投資枠」で月5万円、投資信託の積み立てを20年間続けると……(年率4%で運用できた場合)▶▶▶約1,834万円に!

「つみたて投資枠」対象で、「全世界株式」タイプの投資信託の例(’24年2月6日時点)

投資信託(運用会社)

eMAXIS Slim 全世界株式(オール・カントリー)(三菱UFJアセットマネジメント)

信託報酬

0.05775%以内

投資信託(運用会社)

はじめてのNISA・全世界株式インデックス(オール・カントリー)(野村アセットマネジメント)

信託報酬

0.05775%

投資信託(運用会社)

楽天・全世界株式インデックス・ファンド(楽天投信投資顧問)

信託報酬

0.192%程度

投資信託(運用会社)

SBI・全世界株式インデックス・ファンド(SBIアセットマネジメント)

信託報酬

0.1102%程度

「世界中で活躍する企業に投資する投資信託が、まずは有力候補。投資先は時価総額などに応じて見直されるので、トレンドを大きくはずすことなく一定のリターンが期待できそう」

《旧つみたてNISA経験者》投資信託を月3万円積み立てていた

「枠」が増えたけど、投資信託の積み立てを増やすべき? Bさん

同じ投資信託で「つみたて投資枠」で月10万円まで投資可能ー大江さん

旧NISAで投資信託の積み立てを続けてきたBさん。新NISAでは成長投資枠もあるので、どうすべきかと迷っている。

「成長投資枠は、つみたて投資枠とは別のものを買わなくてはいけないと思う人もいますが、同じものを買ってもOKですし、つみたて投資枠だけを使うのもOK。これまでのつみたてNISAは月3.3万円ほどが上限でしたが、新NISAのつみたて投資枠は月10万円まで投資可能に。

資金があれば、つみたて投資枠で積立額を増やしてもいいですし、さらに投資したいなら、成長投資枠で同じ投資信託を買ってもOK。また、成長投資枠で、株や、つみたて投資枠では買えない投資信託を試してみるのもあり。無理のない投資金額で、“推し株”を見つけて応援するのもいいでしょう」。

20年後の資産額の目安は……

「つみたて投資枠」で月5万円、「成長投資枠」で月2万円、投資信託の積み立てを20年間続けると……(年率4%で運用できた場合)▶▶▶約2,567万円に!

大切なお金を投じる前に。投資信託の“中身”をしっかり確認しよう!

eMAXIS Slim全世界株式(オール・カントリー)

投資先上位10社(’23年12月末時点)

1位 アップル

2位 マイクロソフト

3位 アマゾン

4位 エヌビディア

5位 アルファベット(A)

6位 メタ

7位 テスラ

8位 アルファベット(C)

9位 ブロードコム

10位 JPモルガン

「投資信託を買うときは、証券会社等のサイトにある“目論見書”で中身の確認を。例えば、eMAXIS Slim全世界株式(オール・カントリー)は、投資先トップ10を現時点ではアメリカの会社が占めています。全世界株式タイプでもアメリカ市場に連動する投資信託を買うと同じ国に集中投資することになり分散によるリスク低減効果は期待できません。自分がどこの何に投資しているか把握しましょう」

《旧一般NISA経験者》投資信託や株に投資していた

1,500万円くらいの預貯金があって、さらに投資したい Cさん

新NISAのMAXで年360万円投資する手も(大江さん)

投資経験者で、しばらく使う予定のない預貯金が多くあるCさんは、新NISAで少しずつか、一括で投資するかで悩んでいる。

「一括で投資する場合は、投資額が3割減っても大丈夫な金額で考えてみて。もし耐えられるなら、月30万円で投資信託を積み立て、新NISA上限額の年間360万円の投資をするのも一案。もう少し慎重になるなら、つみたて投資枠で月5万円投資信託を積み立て、成長投資枠で年100~200万円を3年から6年かけて投資するのもよいでしょう。

投資資金があるなら、早めに投資をして運用期間を長くとったほうが、期待できるリターンが高くなるのが一般的なセオリー。でも、リーマンショックのように急な相場下落の可能性もあるので、無理のない金額で投資を」。

20年後の資産額の目安は……

「つみたて投資枠」で月10万円、「成長投資枠」で月20万円、投資信託の積み立てを5年間続けてから15年間保有すると……(年利4%で運用できた場合)▶▶▶約3,619万円に!

エクラ読者も、株式投資しています!

高配当のものや応援したい企業を買っています Y.Hさん(56歳・金融事務)

新卒で金融機関に勤務。子育て中の40代前半に50万円ほどで株式投資を再開。現在は9銘柄保有。

銘柄の例

武田薬品工業:100株(約42万円)

川崎汽船:100株(約68万円)

任天堂:100株(約84万円)

関西電力:100株(約19万円)

ポーラ・オルビス ホールディングス:100株(約16万円)など

「子供の大学進学が決まって教育費のめどが立ったころから、貯蓄で株の購入を進めました。業績が安定していて、配当金が高いものや株主優待がある銘柄をチェック。武田薬品は、がん治療に期待大なのと高配当な点が、川崎汽船も配当が高い点が決め手でした。任天堂は以前は100株で500万円ほど必要だったのが、株式分割で50万円程度で買えることになり、即購入。ポーラはリンクルショット愛用者なのと、株主優待が魅力的だったので。関西電力は、関西出身なのでなんとなく(笑)。現在は、評価額約437万円で、プラス78万円ほど。配当金を年13万円ほど受け取れるのがうれしいです。新NISAでは、好きで応援したい会社の長期保有株と利益が出たら売却する短期保有株を組み合わせていきたいです」

配当金から税金が引かれずNISAの魅力を実感 Y.Tさん(56歳・主婦)

株式投資歴は3年ほど。夫や長男からも投資アドバイスを受けている。今後も追加で購入予定。

銘柄の例

花王:200株(約117万円)

イオン:100株(約35万円)

SPK:100株(約20万円)

三菱HCキャピタル:400株(約40万円)

など

「3年前に長男のすすめで、アメリカのETF(株と投資信託の中間のようなもの)を購入して投資デビュー。投資に興味をもって、日本株も買いはじめました。資金は、当面使う予定がない定期預金のお金を証券口座に移動。銘柄は、配当金が多いものと、増配当を続けているものが中心です。買う前には過去1~2年の株価の動きをチェックし、買値を決定。イオンは株主優待のスーパーでのキャッシュバックに惹かれて、SPKは増配当に魅力を感じて、花王は夫にすすめられて購入。現在トータルでプラス65万円ほど。今後も追加で購入したいです。夫はいくつか同じ株を保有中ですが、配当金から税金が引かれていて私の受け取る配当金よりも少なめ。NISAのメリットを感じますね」

株主優待で旅行や買い物を楽しんでいます T.Iさん(53歳・会社員)

株主優待を楽しむだけでなく、よい企業を見つけて1000株投資することも。そのぶん利益も大きい。

銘柄の例

ANAホールディングス:1000株(約330万円)

ソフトバンク:2000株(約391万円)

ゼビオホールディングス:100株(約9万円)

土屋ホールディングス:1000株(約23万円)

など

「ANAの株主優待に魅力を感じて購入。年に2回優待をいただいて、割安でプレミアムクラスで旅行できてうれしいです。ソフトバンクは、自分もスマホを使っていて優良企業だと判断し、配当も高いので購入。年8万円超も配当金をもらっています。ゼビオは株主優待目的で買って、ゴルフ用品を割引価格で購入。北海道の会社の土屋は、私が北海道が大好きなので、応援目的です。いずれも企業情報を調べて、勉強したうえで買っています。現在、株式の評価額は744万円ほどで、370万円ほどプラスです。以前からトヨタ自動車をねらっているのですが、株価が上がっているので様子見。新NISAの成長投資枠の年240万円の範囲で優良銘柄を探しています。NISAの枠が大きくなったので、資産が減る可能性も理解しつつ、積極的に投資していきたいです」

「新NISA」のここが知りたいQ&A

「今さからこんなことを聞いても…」という素朴な疑問をはじめ、みんなが気になるあれこれを、大江加代さんがわかりやすくレクチャー。

Q.新NISAで商品を買ったら、ほったらかしでいいの?

A.完全なほったらかしはNG。年1回は、金額の確認を。

よく“ほったらかし投資”という言葉を聞くけれど、何もしなくていいの?

「投資信託の積み立てを毎月設定した場合、毎月自動的に購入されますが、ずっとほったらかしは避けましょう。年1回、いくらになっているかの確認を。増減があれば、その理由を考えてみると勉強になるはず」。

定期的に確認すると、投資額の見直しにもつながる。

「いつのまにか投資額が増えすぎている場合もあるので『この金額が、3割ほど減っても自分は耐えられるか』を確認しましょう。耐えられなさそうであれば、投資額を減らすか売却するなどで調節していくことが大切です」。

Q.投資したら、商品はいつ売ればいいの?

A.基本的には現金が必要になったときです。

買うことはできても、売る時のタイミングがわからない人も多いはず。

「実は、買い時よりも売り時がむずかしいですね。基本的には“現金が必要になったとき”に売却して現金化するのがいいでしょう。私自身もそうしています。

でも、売り時を逃して、せっかく増えたのに減ってしまって残念に思うこともあるので、例えば“3割増えたら売る”というようなマイルールを事前に決めておくのもいいですね。

また、人生において、お金を増やすことだけでなく、お金を使うことも大切ですから、健康なうちに楽しく使っていただくこともおすすめしたいです」。

Q.株を買ってみたいけれど初心者でも大丈夫ですか?

A.“知の格闘技”ともいわれる株式投資は50代以上の人にこそおすすめ。

新NISAでは、投資信託の積み立てをするケースが多いが、初心者でも興味があるなら株式投資に挑戦してみてほしいと大江さん。

「私は50代以上の人こそ向いていると思います。株式投資は“知の格闘技”といわれるほど、頭を使います。これまで得た社会経験を生かして、応援したい会社を選んでみてはいかがでしょうか。

私も利益だけを考えるのではなく、社会の課題を解決するようなすばらしいサービスを生み出す企業を探して投資しています。みんなに喜ばれるサービスなら売り上げが上がり、会社が成長する、よいサイクルの一員になれていいですよね」。

Q.投資について相談したいときに、誰に相談したらいいですか?

A.金融商品の販売をしていないファイナンシャルプランナーの有料相談を。

投資について初歩的なことから聞きたいときの相談相手は?

「ライフプランや投資可能金額、3割減っても耐えられる金額は人によって異なるので、自分のケースで考えることが大切。金融機関の窓口でも相談できますが、何を質問したらよいかわからない状態ならば、金融商品を販売していないファイナンシャルプランナーへの有料相談がおすすめ。日本FP協会などのHPで探せます。

各金融機関の特徴を聞けたり、口座開設についても相談しやすいと思います。SNSなどでは『この投資先が儲かる』などという話があふれていますが、鵜(う)のみにしないように」。

Q.金融機関は、どこを選んだらいいですか?

A.ネット証券が便利ですが、誰かに相談しながら始めたいなら店舗型の証券会社も手。

新NISAを始める際には、ネット証券や店舗型証券、銀行など、さまざまな選択肢が。

「ネット証券は、店舗に行かなくてもスマホやタブレットでどこでも取引できて便利。でも、自分で考えて商品を決められる人向けといえます。誰かに相談したいときは、店舗型の証券会社でもいいでしょう。

ただし、何もわからないまま窓口に行って『すべてお任せ』というスタンスはNG。それではせっかくの対面でも、最適なアドバイスをもらえないからです。ある程度事前に学んでから、何を質問すべきかをわかった状態でいきましょう」。

また、今後株式投資を考えている人に向けて注意点が。

「銀行では株を買えないことに注意。株を買いたい場合は、証券会社を選びましょう。ネット証券でも店舗型証券でも、証券会社なら株式投資ができます」。

Q.「つみたて投資枠」は、毎月積み立てなくてはいけませんか?

A.ボーナスが出る年2回の積み立てでもOKです。

“つみたて投資枠”という名前から、毎月の積み立てがマストだと思う人も。

「実は毎月ではなく、少なくとも年2回積み立てればOK。ボーナスが出る時期に設定するのもいいですね。ただ、毎月給料を得ている人なら、毎月積み立てることで着実に資産形成につながるのではないでしょうか」。

ちなみに“成長投資枠”では、積み立てで買っても、一括で買ってもOK。

「つまり、新NISAで積立投資をしようと思ったら、“つみたて投資枠と“成長投資枠”の両方の枠を合わせて、年間最大360万円まで可能。積み立てなら買い時を考えずにすみ、忙しい人にも◎」。

Q.去年まで一般NISAで株を買っていました。どう売ればいいですか?

A.タイミングを見て売り、新NISAで買い直しましょう。

「旧NISAの一般NISAの場合、期限が5年なので、買った時期にもよりますが、あと数年で期限がくるはずですよね。NISAは利益が出たら、利益に対する税金がかからない点がメリットなので、利益が出ているうちに売りたいところ。

保有しつづけたい場合は、新NISAで同じ株を買うのも一案です。同じ日に売却と購入をすれば、ほぼ同じ金額で買えるでしょう。

実は、株を買うことよりも“売ること”のほうが、利益や損が決まってしまうのでむずかしいのです。“売ること”の練習をしておくことも大事ですよ」

Q.400万円分を売れば、翌年はその400万円分の投資ができますか?

A.あくまでも年間で投資できる金額は360万円がMAXです。

新NISAには、売却したら、翌年に“投資枠”が復活する仕組みがある。

「例えば、100万円で買った株が130万円に値上がりしてから売った場合は、翌年に購入価格の100万円分の枠が復活します。ただし、投資枠が復活しても、年間投資額の上限360万円から増えることはありません。

そのため、400万円分で買った株を売っても、翌年にNISAで投資できる最大投資額は360万円。“枠が復活する”という理由でこまめに売買したくなる人もいますが、十分気をつけて。

投資をする際には短期的な利益を追い求めて慌てることなく、長期的に考えてじっくり資産形成をしていただけたらと思います」。

-

50代からの「株デビュー」10年後を見据えた資産運用

お金を増やしたいと思っても、超低金利が続いて、銀行にお金をおいているままではほとんど増えないもの。10年後も心にゆとりをもって人生を楽しむには、今や投資という選択肢もあたりまえの時代に。正しく取り組めば、お金を増やすことができる「株」に着目し、誰でも安心して"デビュー"できるよう、優しくわかりやすく解説!

-

これからの暮らしどうなるの?50代から始める「老後資金」の作り方

さまざまなモノやサービスの値段が上がり、円安の話題も気になる昨今……。先行き不透明感がどんどん増している中、私たちの老後資金はどうなってしまう?今こそ知っておくべきこと、初歩から知りたい経済ニュースなど、将来まで安心できるマネー情報をまとめて紹介!

-

どう増やす?50代のための「あと10年でできるお金の対策」まとめ

年金だけでは老後暮らせない。その事実、“2000万円問題”が話題になる前から、実はみんなうすうす気づいていたのでは?特に、定年まで10年前後のアラフィー世代の中には、「将来のお金」に不安や焦りを抱えている人も少なくないはず。そんな重~い気分を解消してくれる“あと10年でできるお金の対策”とは?

What's New

-

50代の"目もと悩み”を解消!見落としがちな「まぶたのケア」を習慣に!【人気記事週間ランキングTOP10】

ウェブエクラ週間(2025/12/16~12/22)ランキングトップ10にランクインした人気記事をピックアップ。美容のエキスパートがそれぞれの視点で語る、目もとの印象変化の原因や対処法を紹介。

ライフスタイル特集

2026年1月2日

-

年末年始に見たい!ジュノ(2PM)主演の最新作「CASHERO ~ヒーローは現金を持つ~」【人気記事週間ランキングTOP10】

ウェブエクラ週間(2025/12/14~12/20)ランキングトップ10にランクインした人気記事をピックアップ。人気爆発中の俳優ジュノ(2PM)の最新作を紹介。

ライフスタイル特集

2025年12月26日

-

「Netflix」秋冬の配信作品をチェック!心ときめくラブロマンスほか注目の「韓国ドラマ」【人気記事週間ランキングTOP10】

ウェブエクラ週間(2025/12/7~12/13)ランキングトップ10にランクインした人気記事をピックアップ。見逃せない!10月・11月の「Netflix」配信作品を振り返り!

ライフスタイル特集

2025年12月19日

-

たった2mmで印象変わる!40代・50代の目もとを若々しく見せる秘訣【人気記事週間ランキングTOP10】

ウェブエクラ週間(2025/11/30~12/6)ランキングトップ10にランクインした人気記事をピックアップ。美容のエキスパートがそれぞれの視点で語る、目もとの印象変化の原因や対処法をご紹介。

ライフスタイル特集

2025年12月12日

-

50代の"しぼみ目”をアイラインで解決!広瀬あつこさんの一発逆転アイメイク術【人気記事週間ランキングTOP10】

ウェブエクラ週間(2025/11/23~11/29)ランキングトップ10にランクインした人気記事をピックアップ。小さく"しょぼん”としてきた50代の目元悩みを解消する、アイラインの引き方を伝授!

ライフスタイル特集

2025年12月5日

-

-

-

-

-

-

構築的なフォルムのブラウスを主役にして白黒コーデをモダンに更新!気温10℃|1/7(水)【50代の毎日コーデ】

スエード調の生地を飾りミシンでつなぎ合わせたブラウスは、立体的なフォルムや黒×白の配色デザインによって、モノトーンでも着映え力の高い1枚。シンプルな白パンツとのワンツーコーデで、風格のあるモノトーンスタイルを完成させて。

Magazine

-

大人のためのヘアスタイル・髪型カタログ

髪のお悩み解決!若々しく見えるヘアスタイル

-

大人の品格まとうシチズンの限定ウオッチ

シチズンから洗練されたデザインの限定ウオッチが新登場!

-

年齢を重ねるごとに、自信がもてる肌へ!

無料お試しセットで、新生ドモホルンリンクルのお手入れを体験

-

あの「アミコラ」に注目成分NMNがプラス

味がなく料理や飲み物に溶かすだけだから習慣にしやすい

-

新しくなったドモホルンリンクルに注目

主力製品の[基本4点]が大きくリニューアル。その実力のは?

-

松井陽子の「エクラ ゴルフ部へようこそ!」

松井陽子さんが50代におすすめのゴルフウェアやゴルフの楽しみ方をご紹介。

-

読者モデル 華組のユニクロ・GUコーデ

真似したい!50代ファッションブロガーの着こなし集

-

読者モデル 華組のZARAコーデ

50代はどう着こなす?ファッションブロガーコーデ集

-

一度は泊まりたい!高級ホテル・旅館

日常を忘れて至福のときが過ごせる極上の旅へ

-

エクラ公式通販の人気アイテムランキング

もう迷わない!50代が買うべき秋の服

-

50代におすすめのトレンドアイテム

人気ファッションアイテムを厳選してご紹介

-

【40代・50代に人気の髪型カタログ】2026年はどんな髪型にする?おばさんぽくならないショート・ボブ・ミディアム・ロング別ヘアスタイル

40代・50代はどんな髪型がおすすめ?今回は髪のうねりや薄毛、白髪など気になる髪悩みを解消するおすすめヘアスタイルをご紹介。ショート、ボブ、ミディアム、ロング別ヘアスタイルから知っておきたい最新ヘアケア…

-

2026年の始まりに買うならこれ!エルメス、シャネル…運気が上がる財布32選

2026年の始まりに迎えたいのは、毎日手に取るたび気持ちが整う、上質な財布。コンパクト派も長財布派も満足できる名品から、使い勝手に優れた機能派、シーン別に頼れる一本、そして幸運を呼び込む開運カラーまで。…

-

50代の冬はショートであか抜ける!小顔に見えるショートヘア55選

重たくなりがちな冬の装いこそ、ヘアで印象アップを。顔まわりのデザインやシルエットにこだわったショートヘアなら、50代の髪悩みをカバーしながら自然にあか抜け、小顔見えもかなう。

-

【50代タートルネックコーデ6選】ほどよいフィット感で首もとあったか!寒い季節の頼れるトップス

おしゃれなアラフィー読者モデル エクラ華組・チームJマダムのタートルネックコーデをご紹介。タートルネックは、冬コーデの心強い味方!ほどよいフィット感で暖かさも抜群。

-

2026年初詣におすすめ「全国パワースポット・開運神社8選」カリスマ占い師・水晶玉子さんが案内!幸運を引き寄せる法則も解説

新しい年の幸運を祈願しに初詣に行きませんか。心に秘めた願い事や目標を祈りの言葉にするのは大事なこと。カリスマ占い師、水晶玉子さんに、2026年の初詣に訪れたい神社について伺いました。