さまざまなモノやサービスの値段が上がり、円安の話題も気になる昨今……。先行き不透明感がどんどん増している中、私たちの老後資金はどうなってしまう?今こそ知っておくべきこと、初歩から知りたい経済ニュースなど、将来まで安心できるマネー情報をまとめて紹介!

経済にまつわる“基本のキ”を解説!円安って?インフレって?

世界のさまざまな経済ニュースが飛び込み、私たちの暮らしはどうなるのかが気になるところ。今の日本の経済状況について、経済アナリストの森永康平さんが初歩からレクチャー!

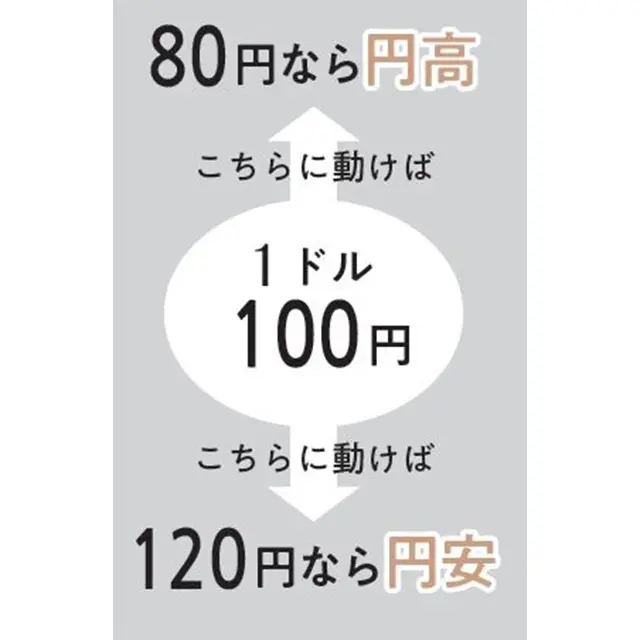

そもそも「円安」って何?

「円安」「円高」の違いを、改めてチェック。「『1ドル=100円』の場合、両替で1ドルを出したら100円もらえるということ。1ドルで120円もらえれば、ドルの価値が上がり、円の価値が下がることになるので『円安』になります。逆に『1ドル=80円』なら『円高』というわけですね」。

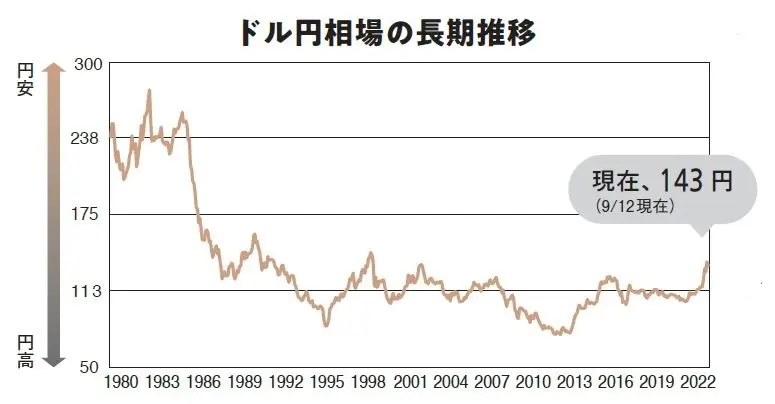

エクラ世代の幼少期である1980年ごろは「1ドル=200~250円」という円安の時代。その後、1986年ごろから1ドル200円台を切るように(上図)。

「その後多少の上がり下がりはあるものの円高が続き、2011年には1ドル=76円台になったことも。そして2022年3月から、再び円安に転じています」。

ただし、円安にはメリットとデメリットがある。

「円安なら、輸入企業の業績は下がりますが、逆に輸出企業の業績が上がり、悪いことばかりではありません。海外の行き来がしやすくなれば、たくさんの外国人観光客が日本に来てくれる恩恵にもあずかれるでしょう」。

【最近の円安の主な理由】

・日本とアメリカの「金利の差」

通貨間で金利差があると、金利が低いほうの通貨は安くなる。「多くの場合、これが円安・円高の原因です」。

・国の強さ

一般的に弱い国の通貨は、価値が下がって安くなる。「長期的には国の強さも、為替の影響を受けます」。

【円安のメリット・デメリット】

メリット…輸出企業の利益がUP。インバウンド関係の企業が儲かる。

デメリット…輸入品が高くなる。海外旅行に行くときに多くのお金が必要。

海外との関係や外的要因で円安とインフレが進行中

今年春から円安が進み、漠然と不安を感じる人も多いのでは?

「円安が進んだのは、金利が関係しています」と、森永康平さん。「アメリカでは物価が上がり、携帯電話料金や家賃を支払えない人が増えています。そこでアメリカ政府は物価上昇を抑えるために、金利を2.5%くらいまで引き上げました。金利が上がると、企業は銀行でお金を借りて投資しにくくなりますし、個人も車や家をローンを組んで買うことを躊躇します。投資や買い物をやめれば、経済が冷えてモノの値段が下がります。一方で、日本では金利がほぼゼロ。そのため、日本円を売って、アメリカドルを買って儲ける投資家が増え、その動きによって現在の円安が起きているといえるでしょう」(森永さん、以下同)

さらに、“国の強さ”も影響。「一般的に、今後経済発展が見込まれる“強い国”の通貨は買われて高くなります。日本はエネルギーや食料の自給率が低く、人口も減っていて“弱い国”といえる状況。今回コロナの流行やウクライナ情勢により、輸入に頼っているエネルギーの価格が高くなるなどの影響を受けましたよね。アメリカは、以前は原油を輸入していましたが、今は逆に輸出する国になっていて、原油価格が上がれば上がるほど儲かる状況。現在のアメリカは“強い国”なんです。その点も、円安が進む要因ですね」

そもそも「インフレ」って何?

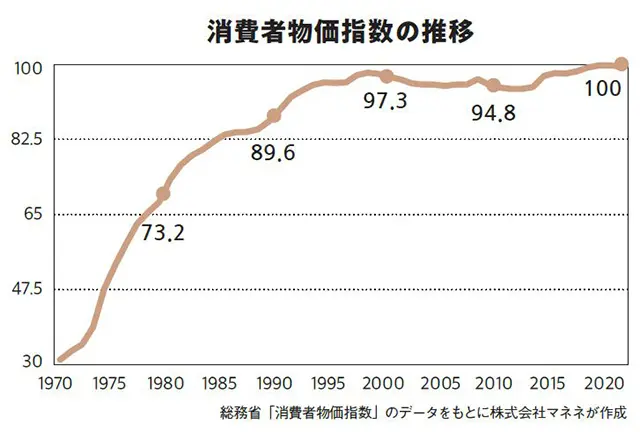

物価が継続的に上がる状態が「インフレ」。ところが日本は1990年ごろから物価が上がらず、他国よりも平均年収が低い状態で、逆の「デフレ」が30年ほど続いていた。

「100円均一ショップやユニクロ、GUなどのお店がどんどん出てきて、日本はモノを安く買える時代が続きました。本来は経済の成長とともに物価は上がるので、物価が上がらないことは世界的に見ると異常なこと。ところが、日本人は長年物価が安いことに慣れてしまっていました。そのため、ここ最近じわじわと物価が上がりはじめて、驚きを感じるのだと思います」

【最近のインフレの主な理由】

・円安が進み、輸入品の価格がアップ

「海外製品の値段が変わらなくても、円安のときに輸入すると、日本円で支払う金額が高くなります」

・ウクライナ情勢などにより、小麦やエネルギーなどの価格がアップ

「ウクライナ情勢の緊迫化により、小麦や原油の値段が上昇。日本はほぼ輸入に頼っているため影響大です」

・エネルギー価格が上がることで、ほかのさまざまなものにも影響が

「エネルギーは、さまざまな場面で使われるため、一見関係なさそうなものの値段にも反映されます」

最近、物価が上がっていることが気になる人も多いはず。

「モノの値段が継続的に上がる状態を、インフレ(正式にはインフレーション)といいます。逆にモノの値段が継続的に下がる状態はデフレ(正式にはデフレーション)です。最近日本でインフレになっている原因は、円安で輸入品の値段が上がっていることと、エネルギーの価格が上がっていること。原油や天然ガスの値段が上がることで、例えば“イチゴ”の値段も上がります。ビニールハウス栽培のビニールは石油製品で、ビニールハウスの温度を保つボイラーは重油を使い、収穫して市場に運ぶトラックにもガソリンを使います。そうやってさまざまなものの値段に影響が出るのです」

インフレには「いいインフレ」と「悪いインフレ」があるそう。

「いいインフレとは、毎年賃金が上がり、車や洋服など、みんなが欲しいものを買うことで、お店が値下げをしなくてもいい状態。需要が高まり、モノの値段が上がれば、賃金も上がります。一方で、悪いインフレとは、賃金は上がらないのに、戦争や災害など外的な要因で原油や天然ガスの値段が上がり、さらに円安によってモノの値段が上がる状態。日本政府が何か対策を打たないと、悪いインフレはしばらく続きそうです」

円安になると輸出企業はどうなる?

さまざまなモノやサービスの値段が上がり、先行き不透明感がどんどん増している中、私たちの老後資金はどうなってしまう?今こそ知っておくべき経済の「基本のキ」をクイズ形式で解説。

Q1.円安になると、輸出企業にとってどうなる?

⇒A.追い風になる

円安になると輸出企業には追い風に、輸入企業には逆風に。詳しくは「こちら」で解説。

Q2.この30年、日本経済はどんな状況だった?

⇒A.デフレ

日本経済はこの30年デフレが続き、モノやサービスの価格が上がっていない状況だった。

Q3.2050年、日本のGDPは世界で何位に?

⇒トップ10カ国以上

現在日本はTOP3の経済大国だが、2050年にはインドやインドネシア、ブラジル、メキシコに抜かれ、順位が大きく下がってしまう見込み……。

2050年世界のGDPランキング

現在はアメリカ、中国、日本がGDPのトップ3だが、2050年には順位が変わり、日本は7位という予測。世界の経済勢力図に変化が!

※注 GDPは購買力平価ベース、2014年ベース。PwC「2050年の世界 世界の経済力のシフトは続くのか?」より。

※出典/森永康平『誰も教えてくれないお金と経済のしくみ』(あさ出版)

「円安」と「インフレ」がわかったら、“スタグフレーション”も覚えておこう

最近耳にする“スタグフレーション”という言葉。私たちの暮らしにも影響があるかも!? 「“スタグフレーション”とは、景気が後退しているのに、インフレが同時進行すること。一般的には、景気が後退すれば需要が下がり、モノの値段は下がるはずですが、原油価格や金属価格などが上昇すると、原材料費全般が上がって、不況↗なのに物価が上昇してしまい“非常に悪いインフレ”になります」。まさに現在日本では、賃金が上がらないのに、物価が上がっている状況。

「日本だけでなく、アメリカやイギリスなど、世界のさまざまな国でスタグフレーションになっていくのではと懸念されています。世界的な問題になる可能性もあります」。

私たちの暮らし、これからどうなるの?

気になる物価高から、老後に向けた資産運用、日本の未来まで……、誰にも聞けなかった素朴な疑問を抱えたアラフィー女性4人が森永さんに質問攻め!

47歳。研修講師。小6の子供と夫の3人家族。「30代後半で出産し、まだまだかかる教育費に悩む日々」。

B絵:

51歳。教室主宰。夫とふたり暮らし。「お金についてよくわからないことだらけで、不安でいっぱいです」。

C代:

48歳。企業の広報担当。夫とふたり暮らし。「母親が高齢で、遠くにひとり暮らし中。今後の住まいやお金が心配」。

D美:

51歳。自営業。夫と成人した子供2人の4人家族。「夫の定年が近く、老後資金問題がかなり切実……」。

B絵 私はチーズが大好きで、最近の値上がりに驚いています。

D美 そうそう、近所で買えるおいしい明太子も急に高くなって。

A子 私はコロナがいったん落ちついたときに、東南アジアにいる友だちのところに行こうと航空運賃を調べたんです。マイルで安く行けるはずが、燃油サーチャージが8万円くらいだったのであきらめました。

C代 あらゆる値段の高騰、いつまで続くのでしょうか……。

森永康平さん(以下、敬称略) ウクライナ情勢やコロナが落ち着くか、政府が対策を打たないかぎり続くでしょう。小麦価格が上がれば、2~3カ月後にパンやパスタの値段が上がるので、来年も厳しそう。

値上がりに驚く声多数。私たちがすべきことは?

B絵 不安です……。コロナ禍では、コロナ給付金を1人10万円もらいましたが、それ以降は特に国民全員にフォローはないような…。

森永 本当はお金をどんどん刷って配ってもらい、国民がいろいろなものに使ったほうが、経済が回ると私は思っているんですけどね。フランスでは、コロナ禍やウクライナ情勢でエネルギー価格が高騰したため、大きな補助金を出して貧困家庭を助けるなど、政府が柔軟に動いています。

D美 そうなんですね。日本もがんばってほしい! 私たちが国に働きかけるとしたら?

森永 選挙に行くのも大切です。先日の参院選(※)では、5割近くの人が投票していません。選挙に行かないのは「どんな政治をされても従います」という意思表明。政治と経済はつながっているので、経済を勉強して、よい政治家がわかって選挙にいくと、投票の質が上がり、政治レベルも上がります。

(※)参院選投票率

’22年7月10日に行われた参院選の投票率は、総務省のデータによると、全体で52・05%だった(ちなみに東京では、男性56・15%、女性56・93%)。前回の投票率48・80%からは上がったものの、約半数にとどまる。

C代 選挙、大事ですね。日本がお手本にすべき国は……?

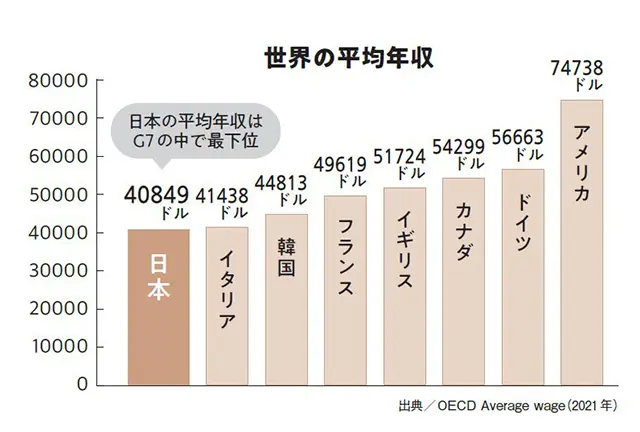

森永 経済政策は、アメリカが上手です。アメリカの経済学者は「ジャパナイゼーション」という言葉を使うんです。つまり「日本みたいになるな」と悪いお手本にして、逆の経済政策で成功しています。私たちが使うアップル社製品もYouTubeやAmazonもアメリカ発。世界中から優秀な人が集まって、経済発展がさらに進んでいます。

A子 私も子供をアメリカに留学させたくて、小さいころはインター校に入れ、今は英語の家庭教師を。お金はかかりますが……(汗)。

森永 私も子供が3人いますが、将来海外で働けるように英語を学ばせたいと思っています。

A子 子供が留学するなら、どこの国がおすすめでしょうか?

森永 アメリカもいいですが、マレーシアもいいですよ。私自身、マレーシアで会社を立ち上げて住んだことがありまして。英語、中国語、マレー語、タミル語と公用語が4つで、英語と中国語が身につけば大きなアドバンテージに。人種も宗教も多種多様でダイバーシティの中で育つことで、グローバルな視点をもてるかなと……。

B絵 私たち大人も、できれば海外に移ったほうがいいですか?

森永 エクラ世代なら、逆に日本のほうが楽かもしれません。世界的には、今日本の物価は安くて品質もよく、食べ物はおいしく、店員さんも親切。治安もいいですよね。老後に年金しかない状態でアメリカに行ったら、日本以上に物価が高く、すぐに家計破綻しそうです。

大人世代には食べ物も治安もいい日本が正解!?

B絵 日本はどんな対策を打てば、経済がよくなるのでしょうか。

森永 私は消費税を一度なくすのもひとつの方法かと思います。私たちの買う力が上がって経済が回りますから。企業の売り上げが伸び、給料が増えて景気がどんどんよくなる。でも政府は逆に消費税を上げる検討をしています。海外では、日本の消費税に当たる付加価値税(※1)をコロナ禍で一時的に下げた国が数十カ国もあるのですが。

D美 日本も下げてくれたら、買い物がたくさんできるのに……。

森永 日本はここ30年、ほぼ成長していません。同じくらい成長していない国は、内戦している国。日本のように平和な国が同じ経済状態って、おかしいですよね。

C代 わあ……、不安になります。老後に向けてお金をどのように準備していったらよいのか。投資は“賭け事”のような気がして。

A子 私もいろいろな専門家がみんなiDeCoやNISAをすすめるので「本当?」って。

森永 結論からいうと、投資信託(※2)の積み立てはおすすめです。株価指数に連動していて、手数料が安いものを選ぶといいでしょう。例えば「S&P500」(※3)というタイプは、アメリカのトップ500社に投資するイメージです。その際は、国が用意しているiDeCoやつみたてNISAなどの非課税制度を使いたいですね。株や投資信託で、もし100万円の利益が出ると、通常は20万円くらい税金がかかるので、手元に80万円ほどしか残りません。でも非課税制度を使えば、100万円がそのまま残るので、使わない理由がないんです。

C代 それがベストでしょうか?

森永 ベターですね。アメリカのトップ500社がすべていい会社とはかぎりません。トップ5社に投資したほうがコストパフォーマンスがいい。でも、自分で500社の決算資料を読み込み、5社に絞るのは…。

C代 あ、絶対に無理……(笑)。

森永 皆さんお忙しいですしね。幅広い銘柄を積み立てで買うほうが手間がかかりませんし。世界中の国の株のほか、債券などに分散してリスクを抑えることもできます。

(※1)付加価値税の減税

日本の消費税に相当するのが、海外の「付加価値税(VAT)」。「イギリスやフランス、イタリア、ドイツ、スペイン、ノルウェー、韓国、中国、ベトナムなど多くの国がコロナ禍で付加価値税を下げています」。

(※2)投資信託

運用会社にいる投資の専門家(ファンドマネジャー)に運用してもらうかわりに、手数料を払う金融商品。「少額でも投資先を複数に分散でき、国内外、株だけでなく債券や不動産、原油や金などにも投資できます」。

(※3)S&P500

S&Pダウ・ジョーンズ・インデックス社が算出している株価指数。NY証券取引所とナスダックに上場している企業から、アメリカを代表する500社の銘柄で構成。アメリカの経済を表している指数ともいわれる。

D美 経済の勉強はどうしたらいいでしょうか? ついついネットを見てしまいますが……。

森永 ネットの記事や動画は手軽ですが、玉石混淆なんです。間違った情報もあるので要注意ですね。

C代 私も夫が見ているYouTubeを横からのぞくと「この話、大丈夫?」って思うことも(笑)。

正しい情報を手に入れれば収入アップにもつながる

森永 おすすめは新聞や書籍です。細かい校閲チェックがありますし、興味のない内容にも触れられることで視野が広がるんです。

B絵 読んでみよう……。経済の動きを見るために、知っておいたほうがいいデータはありますか?

森永 おもしろいのは、総務省が毎月発表する「家計調査」(※1)です。私たちが何にお金を使っているかがわかり、例えばコロナ禍で売れなくなった美容アイテムもあるけど、アイシャドウの売り上げは変わっていないということもわかります。

D美 確かにマスクしていると、アイメイクは大事(笑)!

森永 あとはスーパーマーケット協会の「スーパーマーケット白書」(※2)も。’20年に売れたのは、納豆やキムチ、ヨーグルトだそう。

B絵 発酵食品……!

森永 はい。最初はコロナのことがみんなよくわからず、発酵食品がいいんじゃないかと売れたんです。’21年はプロテインや麦芽飲料などが売れました。これはコロナ太りの影響かと……(笑)。

A子 あはは、わかります(笑)。

森永 政府などが出す“一次情報”は、加工されていない点もいいですね。世の中の動向がわかれば仕事に役立ちますし、収入アップにもつながります。投資との両輪で資産を増やしていきたいですね。

(※1)家計調査

総務省統計局が毎月発表し、家計の収支が細かくわかる。森永さんのおすすめは、実態に近い消費動向がわかる「住居等を除く消費支出」や、季節や社会習慣による変動が考慮された「季節調整値」という項目。

(※2)スーパーマーケット白書

一般社団法人全国スーパーマーケット協会が年1回発表し、PDFファイルで見られる。スーパーでそれぞれの月にどんなものが売れたかというデータのほか、来客数や客単価平均、ポイントカード導入率もわかる。

森永さんからのアドバイス

一般の人が上げているYouTube動画など、ネットの経済情報は、玉石混淆なので注意が必要。おすすめは新聞や書籍。また、国が出しているデータ、例えば「家計調査」なども参考になりますよ。

今から始める「老後資金」の作り方

アラフィーが老後資金を今から作っていくには、何から始めるべき?ファイナンシャルプランナーの藤川太さんが、具体的なステップをアドバイス。

多くの老後資金準備には無理のない投資を考えて

預貯金だけではなかなか増えない超低金利時代。老後資金を投資で増やすなら、金額の目安は?

「2つのステップで考えます。まず、今後5年以内に大きな出費がないかを確認し、あるならそれを預貯金でとっておきましょう。そして、それ以外のお金のうち『半分程度に減ってもいい』と思える金額が投資に回してもいいお金です」(藤川太さん、以下同)

投資額はこう考えよう!

▶自由に使える預貯金1000万円のうち、いくら投資に回したらいい?

もし、使う予定のない1000万円がある場合、どれくらい投資に回せるもの? 以下の2つのステップで「投資に回せる金額」を算出しよう!

【STEP1】

“キャッシュフロー(今後の資金需要)”を考える。直近5年以内に大きな出費があるかどうか。

例えば、住宅購入、車購入、海外旅行など……。子供がいる人は、5年以上先でも教育費(大学費用、留学費用等)は、しっかりとってあるかを確認。

もし、600万の出費が予想されるなら……

→ 投資額は残りの400万円

【STEP2】

“心のリスク許容度”を考える。投資額が半分に減っても耐えられるかどうか。

リーマンショック級の相場の下げがあると一時的に資産が半分になるケースもあるため、万が一のときにあわてないようにしよう。

もし、投資額が400万円→200万円に減ってしまっても……

耐えられるなら、投資額は、400万円。

耐えられないなら、投資額は、減ってもいいと思える額の2倍額。

(減ってもいいと思える額が50万円なら、投資額は100万円)

“投資”の超初心者が、本当に投資をしても大丈夫?

「投資にはリスクはありますが、同時にリターンも期待できます。株価は上がったり下がったりしますが、経済が成長しつづければ、長期的には資産が増える可能性が高いでしょう。ただし、ひとつの株などに投資するとリスクが高くなるので注意。そこで、幅広い株などに分散投資ができ、リスクが抑えられる“投資信託”がおすすめです。iDeCoやつみたてNISAの仕組みを使って投資信託を積み立てていくとよいでしょう」

老後資金作りの素朴な疑問!

Q.教育資金作りと老後資金作りの違いは?

子供がいる人は、教育資金と自分の老後資金の両方の準備が気になるもの。「教育資金は大学に関する費用が最も高額になると予想されます。大学入学の際に子供1人250万円程度を目安に、早めに準備しましょう。また、老後資金は、貯めた資金の取りくずしだけでなく、長い人生を豊かに送り続けるために、老後も資産運用をしつづけることが重要です」。

Q.自営業の人が注目したい 「小規模企業共済」って?

退職金がない自営業者は、老後資金を手厚く準備する必要がある。「おすすめなのが、小規模企業共済です。独立行政法人である中小機構が運営する公的な退職金制度。掛け金は月1000円~7万円の間で自由に増減が可能です。リタイアの際に一括または分割で受け取れます。iDeCoのように、掛け金を全額所得控除にできるので節税効果も大。iDeCoやつみたてNISAと併用して積み立てていきましょう」

Q.投資しないで増やす方法はある?

“心のリスク許容度”が低めで、一時的でも投資によって元本割れをするのが怖いと感じたら?「 無理に投資をする必要はありません。元本保証の商品のうち、少しでも増やせる方法を選びましょう。ネット銀行の定期預金や個人向け国債(変動金利10年タイプ)が選択肢です。金利が0.1~0.2%ほどで、都市銀行の普通預金(金利0.001%)よりもやや高く、少しでも多く増やすことができます」。※金利は2022年9/12現在

老後資金の味方「iDeCo」

老後資金には「iDeCo」がおすすめとは聞くけれど、「30~40代向けでは?」と思う人も。実は、今年から制度改正によって、アラフィーの強い味方に。今がラストチャンス!

月1万円積み立てで年数万円の節税効果も

老後資金を投資で増やすには、アラフィーでも「iDecoがまずは選択肢」と藤川さん。なぜならまさに今年、朗報があるから!

「今年の改正によって、より長く利用できるようになり、50代からでも十分メリットがある制度に。最低金額は月5000円で、上限額は働き方によって異なります」

掛け金が全額所得控除、運用の利益が非課税になる(本来は20%の税金がかかる)などの特長も。

「年収700万円の人が、月1万円で積み立てると、所得税と住民税を合わせて1年で3万8000円(※)の節税効果があります。50歳から65歳まで積み立てた場合、総額は180万円で、さらに運用利益も期待できます。60歳まで引き出せない点には注意ですが、逆に老後資金として貯めやすいですよ」

※iDeCo公式サイトの「かんたん税制優遇シミュレーション」で計算

2022年「iDeCo」制度改正の3つの変更点をチェック

1.受け取り開始年齢が75歳までに引き上げ(2022年4月から)

iDeCoの資産の受け取り開始年齢が引き上げに。これまで、受け取り年齢スタートが60歳~70歳だったのが、今年4月からは75歳までで選べるようになった。「iDeCoは利益が出ても非課税なので、長く運用できるようになったことはメリットです。75歳までじっくり運用することもでき、長生きをする女性にとって朗報といえるでしょう」。

2.国民年金被保険者なら加入年齢が65歳まで拡大(2022年5月から)

これまでiDeCoの加入年齢は60歳までだったが、「国民年金被保険者」なら65歳まで可能に。「会社員なら60歳以降も働いて厚生年金に加入すれば、国民年金被保険者となりiDeCoの積み立て延長が可能に。自営業者なら、60歳以降も国民年金に任意加入すれば、iDeCoの延長が可能。50代からでもiDeCoに加入するメリットが増えます」。

3.多くの人が企業型DCとの併用が可能に(2022年10月から)

この10月から、規約の定めがなくても企業型確定拠出年金(企業型DC)加入者がiDeCoに加入できることに。「ただし、企業型DCの会社の掛け金とiDeCoの自分の掛け金の合計が、一定(5万5000円または2万7500円)以下であることが条件です。また企業型DCでマッチング拠出を利用している人は、iDeCoに加入できない点に要注意です」。

iDeCoの拠出限度額

iDeCoの加入の基本は20歳以上65歳未満(会社員の場合は20歳未満でも加入可)

※企業型DCとは、企業型確定拠出年金のこと。企業が掛金を毎月積み立て(拠出し)て、加入者である従業員が自ら年金資産の運用を行う制度。

※DBとは、確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、私立学校教師職員共済のこと。

(厚生労働省HPより)

「つみたてNISA」と「iDeCo」を組み合わせてダブルで投資

老後資金を増やすには、つみたてNISAとiDeCoの両輪で進めていくのがコツ。その理由や具体的に何をすべきか、藤川さんがじっくり解説。

ダブルで投資をして老後資金をお得にアップ

世の中にはたくさんの投資方法があるが「老後資金を積み立てて準備するなら、まずは税制優遇のあるiDeCoとつみたNISA(少額投資非課税制度)を組み合わせるのがおすすめ」と藤川さん。

「つみたてNISAは、iDeCoと同じく『利益が出ても約20%の税金がかからないメリット』があります。つみたてNISAは、金融庁が定めた条件を満たした『長期運用に適した低コストの商品』のみがラインナップされていて選びやすいでしょう。最長20年間、年間40万円を限度にコツコツ積み立てていく仕組みで、月100円などの少額からでも投資可能です」

iDeCoだけでなく、つみたてNISAも活用すべき理由は?

「iDeCoは、下記のように税制優遇制度が大きいですが、会社員は、月1万2000円~2万3000円までが上限額で、多くの金額を回せません。そこでつみたてNISAを追加し、月3万3000円ほどを上限に投資を行えば、さらに資産を増やせるでしょう。また所得がある人は、積み立てた金額を全額所得控除できるiDeCoを優先し、専業主婦など、所得控除の恩恵が受けられない人はつみたてNISAを優先するといいと思います。つみたてNISAとiDeCoをそれぞれ上限額まで投資しても、まだ資金に余裕がある人は、証券会社の普通の口座で投資信託を積み立ててもいいですね」

つみたてNISAの年間上限額がアップ? より投資がしやすい時代に

8月23日の「金融庁が2023年度税制改正要望にNISAの投資上限額を引き上げる要望」というニュースを見た人もいるのでは? 現在のつみたてNISAは年間上限額が40万円だが、今後60万円への引き上げと、さらに非課税で運用できる期間を現在の最長20年から無期限に変えることを検討中。対象商品も、一定の条件を満たした投資信託・ETFだけでなく、株式も追加されることになるかも。これらが決まれば、より多くのお金を期限を気にせずに長く投資できて使い勝手がアップしそう。岸田政権は「資産所得倍増プラン」を進めており、今後の投資関連ニュースに注目したい。

iDeCoとつみたてNISAの比較

| iDeCo | つみたてNISA |

|

| 20歳以上~65歳未満 | 加入条件 |

20歳以上 2023年からは18歳以上 |

|

年間14万4000円~81万6000円 月額1万2000円~6万8000円 (働き方などにより異なる) |

拠出・投資枠上限 |

年間40万円 月額3万3333円 |

|

受け取り終了まで (最長95歳まで) |

非課税で 運用できる期間 |

最長20年 |

|

掛け金:全額所得控除可 運用益:非課税 受取時:税控除あり |

税制優遇 | 運用益:非課税 |

| 投資信託、定期預金、保険商品 | 投資商品 |

一定の条件を満たした投資信託、ETF (ETFは一部金融機関のみ) |

|

加入時、運用時、受取時に発生 (口座管理手数料、信託報酬など) |

手数料 |

運用時に発生 (信託報酬など) |

| 積立 | 投資方法 |

積立 |

| 原則60歳まではできない | 出金 |

いつでも可能 |

出典/藤川 太『世界一かんたんなNISAとiDeCoの得する教科書』より

iDeCoのポイント

・ 60歳までお金を引き出せない

・ 加入手続きがやや複雑

・ 税制メリットが大きい

つみたてNISAのポイント

・ 投資初心者向け

・ 自由にお金を引き出せる

・ 口座開設が比較的簡単

・ 運用益が非課税になる

「つみたてNISA」と「iDeCo」のどんな商品を買ったらいい?

まずiDeCoの場合は?

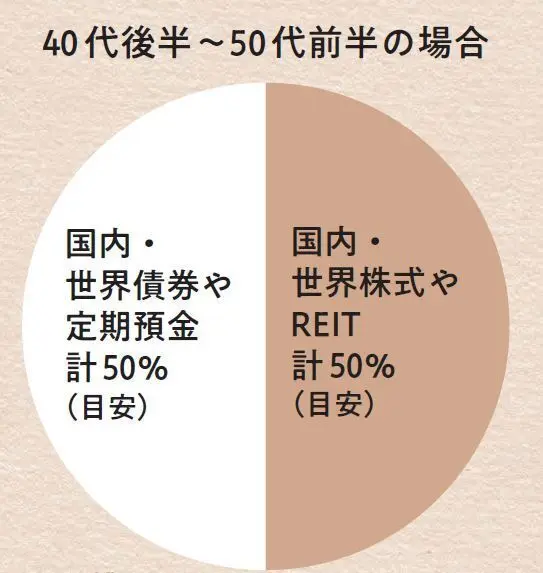

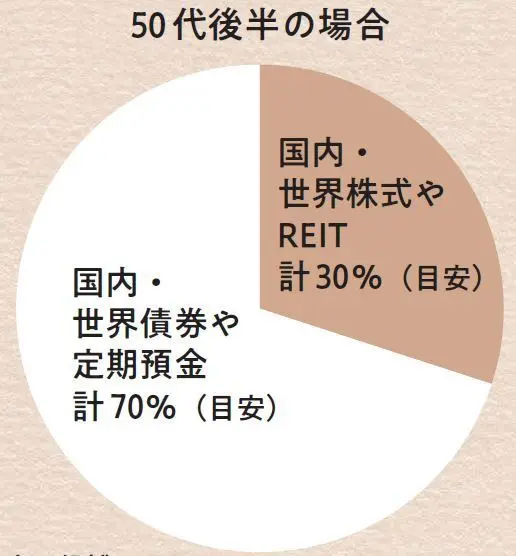

「老後までの時間を考えて、現在の年齢で判断します。50代前半までの場合は、国内・世界株式やREIT(不動産に投資する投資信託)のタイプを50%程度、国内・世界債券や定期預金のタイプを50%程度がよいでしょう。50代後半の場合は、運用期間が短くなる可能性があるため、値動きが比較的激しい株式やREITの割合を減らし、値動きが比較的穏やかな債券や定期預金の割合を増やして、それぞれ30%と70%を目安に」

◆iDeCo

商品候補

●DCニッセイワールドセレクトファンド(株式重視型)70%:定期預金30%

●eMAXIS Slim バランス(8資産均等型)80%: 定期預金20%

●セゾン・バンガード・グローバルバランスファンド100%

商品候補

●DCニッセイワールドセレクトファンド(株式重視型)45%:定期預金55%

●eMAXIS Slim バランス(8資産均等型)50%:定期預金50%

●セゾン・バンガード・グローバルバランスファンド60%:定期預金40%

●DCニッセイワールドセレクトファンド(債券重視型)100%

◆つみたてNISA

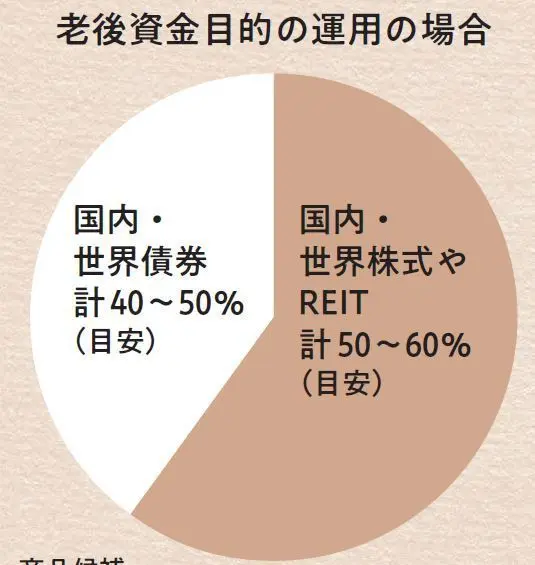

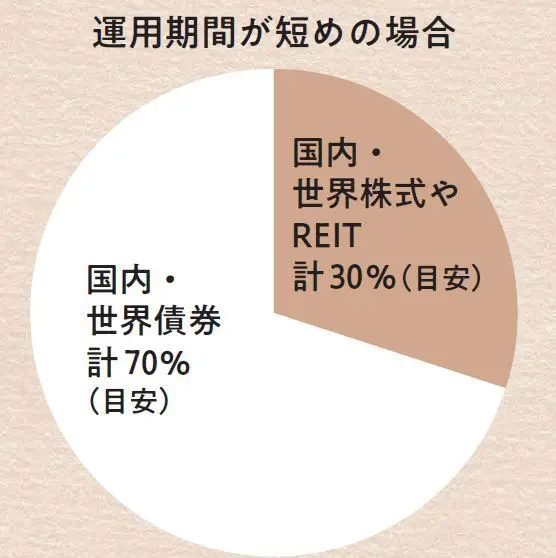

そして、つみたてNISAの場合は?

「出金がいつでもできるので、目的別で考えて。老後資金目的なら、長い投資期間があるため、株式やREITを50~60%に増やしてよいでしょう。逆に、教育資金など、老後資金以外でも使う予定があれば、運用期間が短くなる可能性があるため、株式やREITを30%程度まで減らしましょう。それぞれ、具体的な商品の候補は、下の円グラフの下を参考にしてみてください」。

商品候補

●eMAXIS Slim バランス(8資産均等型)

●〈購入・換金手数料なし〉 ニッセイ・インデックスバランスファンド(4資産均等型)

●セゾン・バンガード・グローバルバランスファンド

商品候補

●DCニッセイワールドバランスファンド(債券重視型)

●ダイワ・ライフ・バランス30

すでにつみたてNISAとiDeCoに加入している人はここを見直そう!

毎月の掛け金を変える

最初は様子を見るために、月5000円程度で始める人も多いかも。「慣れてきたら掛け金を増やせるといいですね。税制優遇の魅力は大きいので、できればそれぞれ上限額まで目ざせるとベスト」。

ポートフォリオのバランスを変える

商品をなんとなく選んだ人は要注意。「特にiDeCoの場合、安全商品がよいと考えて全額定期預金を選ぶ人も。運用期間が10年程度あれば、左記のように一部は株式を選びたいですね」。

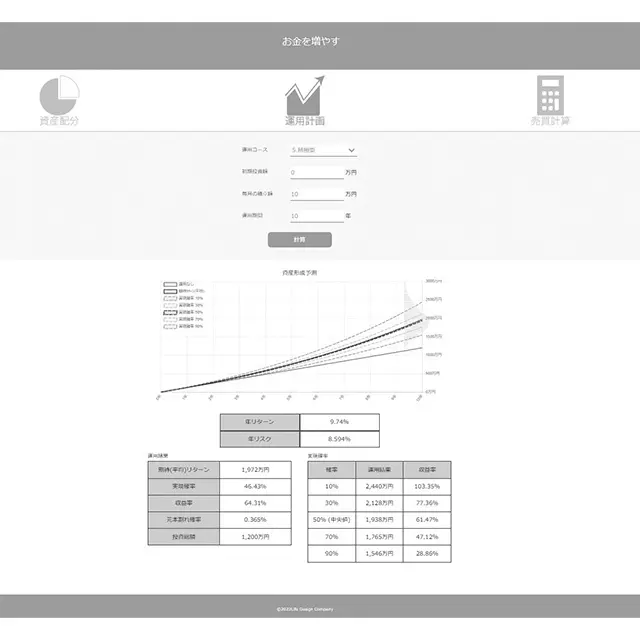

将来どれくらいの資産になるかを「ふくろう倶楽部」でシミュレーション!

実際に投資したら、資産がいくらくらいになるか気になるもの。そこで、藤川さんの会社で開発した投資アドバイスサービス「ふくろう倶楽部」で確認。「毎月の投資額や運用期間などを入力すると、将来の資産見込みがわかります。下記のように、例えば積極型の投資では、毎月10万円の積み立てを10年続けると、約90%の確率で1546万円に増え、元本割れの確率はわずか0.365%と出ます。スマホやPCで無料で利用できるので、ぜひ試してみてください」。

●ふくろう倶楽部

例えば、以下のように設定すると……

運用コース → 積極型

運用期間 → 10年

初期投資 → 0万円

毎月の投資額 → 10万円

投資総額 → 1200万円

⇒結果は…

90%の確率で、1200万円の元本が1546万円に増える見込み!

実現確率

10% … 2440万円

30% … 2128万円

50%(中央値) … 1938万円

70% … 1765万円

90% … 1546万円

年リターン → 9.74%

元本割れ確率 → 0.365%

▼その他のおすすめ記事もチェック