-

【50代が「新NISA」でできることすべて】今後20年のマネー計画を始めよう

長生きする今の時代、豊かな老後を送るには、マネー計画が大事。でも、50代から何ができるんだろう……と思っている人もいるのでは? 今年1月から始まった新NISAは、まさに資産を増やしていくのにぴったりな制度。50代こそ、新NISAを使って、お金を上手に増やしていこう。

仕事をやめたら、 お金はいったいどうなる?退職金、老齢年金、iDeCo…お金の疑問を解決!

マネージャーナリスト、税理士 板倉 京さん

定年退職でもらえる「退職金」のタイプは、勤務先によって異なる

リタイア後に受け取れるお金として、真っ先に思い浮かぶのが退職金。退職金=大金を一括で受け取るというイメージがあるけれど、退職金や年金事情に詳しい板倉京さんいわく、「法改正などもあり、退職金を給付する制度は多様化しています。どの制度を導入しているかは会社によって異なり、中小企業だと退職金制度そのものがないところも珍しくありません」と。

退職金制度は、大きく分けると、給付金を一括で受け取る“退職一時金”と、年金のように分割で受け取ることが可能な“企業年金”の2タイプ。どちらか一方のみを導入している企業もあれば、両方導入という企業もある。

「企業年金は、さらに3つに分かれます。1つ目は、会社が給付する額をあらかじめ決めている“確定給付企業年金”(企業型DB)。給付額は、勤続年数や給与などにより、会社が独自の基準を設けて決定するため、自分がいくらもらえるかは、勤務先に確認しないとわからないことが多いですね。2つ目は、企業が拠出する掛け金の額だけが決まっている“企業型確定拠出年金”(企業型DC)。会社は毎月一定額を掛け金として社員に提供するのみで、社員が自己責任で運用。運用成績しだいで、将来の給付額が変わるというもの。運用商品は、定期預金・保険・投資信託など、会社が契約している金融機関が用意する中から、社員が自分で選びます。運用成績は、金融機関のサイトなどを通じて確認できるため、将来受け取れる額をある程度予想できます。3つ目は、厚生年金基金。ただし、法改正によって解散を促され、今ではほぼ姿を消しています」

年金は、国民誰もが受け取れる公的年金と私的年金の2タイプ

年金も、リタイア後のお金として大きな存在。こちらも、公的年金制度と私的年金制度の2つに分けられる。

公的年金は、国民年金の保険料を納めていれば国民誰もが受け取れる“老齢基礎年金”と、厚生年金の保険料を納めている会社員や公務員が受給できる“老齢厚生年金”の2種類。保険料は後者のほうが高いため、受け取れる年金額は多い。将来の年金見込み額は、「ねんきんネット」などで確認が可能。「ただし、年金見込み額は、現在の状況が60歳まで継続すると仮定してのもの。給与が下がったり、転職したりすれば変わるので、その点ご注意を」

私的年金に当たるのは、退職金制度のひとつでもある企業年金と、個人が任意で用意する“個人型確定拠出年金”(イデコ)と国民年金基金、民間の保険会社が展開する個人年金。いずれも、将来受け取れる見込み額がサイトなどで確認できるので、参考にしたい。

「退職金や年金は、受け取る時期や方法によって、課せられる税金が増えたり、受給額が減ることがあります。豊かなリタイア生活のためにも、今のうちに正しい知識をつけ、準備していただきたいですね」

リタイア後にもらえるお金の制度

退職金制度

◆退職一時金

受け取る方法:一括のみ

受け取れる時期:退職時

退職所得控除:〇

どんなもの?:退職時に一括で受け取る退職金。給付額や時期などは勤務先によって異なる。給付額は、一般的には社員の勤務年数や最終給与などに基づいて計算される

企業年金制度

◆確定給付企業年金(企業型DB)

受け取る方法:一括、年金、併用など企業によって異なる

受け取れる時期:退職時。年金として受け取る場合、企業によって受け取れる時期は異なる

退職所得控除:〇

どんなもの?:企業が資金を運用して準備する年金型の退職金。給付額は企業によって異なるが、あらかじめ確定している

企業年金制度

◆企業型 確定拠出年金(企業型DC)

受け取る方法:一括、年金、併用の3種類

受け取れる時期:一時金は60歳~ 75歳の間に。年金は受給開始を60歳~75歳、受け取り期間は5年~20年から選ぶ

退職所得控除:〇

どんなもの?:この制度を導入している会社の社員が加入。掛け金は会社側が拠出し(社員が任意で掛け金を上乗せできる場合もある)、社員が運用。毎月の掛け金は2万7500円~5万5000円(ほかの企業年金等の加入状況によって変動)の定額だが、給付額は運用しだいで変わる

◆退職金共済(中小企業退職金共済、小規模企業共済)

受け取る方法:一括。条件しだいで年金も可能

受け取れる時期:退職時や退任時、廃業時など

退職所得控除:〇

どんなもの?:自社だけで退職金の積み立て・運用がむずかしい企業を対象にした、国管轄の機関が実施する退職金制度。中小企業対象の中小企業退職金共済は、毎月5000円~3万円の掛け金を企業側が負担。退職時に退職一時金として支払われるほか、退職時60歳以上なら年金として受け取ることも可能。個人事業主や小規模企業の役員、共同経営者が対象の小規模企業共済は、加入者が毎月1000円~7万円の間で掛け金を決定。廃業や退任時に、掛け金に応じた共済金や解約手当金が支払われる。基本は一括受け取りだが、掛け金を180カ月以上支払っていて、かつ65歳以上の場合は年金として分割で受け取ることもできる

年金制度

◆公的年金(国民年金、厚生年金)

受け取る方法:年金のみ

受け取れる時期:原則65歳以降

退職所得控除:×

どんなもの?:20歳以上60歳未満の国民に加入義務がある、国が管轄する年金制度。60歳まで一定の保険料を納めることで、将来老齢基礎年金が受け取れる。会社員や公務員はさらに厚生年金にも加入、給与に応じて保険料(会社と折半)を納めるため、老齢厚生年金も上乗せされる

私的年金

◆個人型 確定拠出年金(iDeCo)

受け取る方法:一括、年金、併用の3種類

受け取れる時期:60歳~75歳(加入期間に応じて引き出せる時期が異なる)

退職所得控除:〇

どんなもの?:掛け金の支出も運用も自分で行う私的年金。掛け金が所得税と住民税から控除され、運用益は非課税、給付時も税金控除が受けられる。毎月の掛け金は最低5000円で、上限額は自営業や会社員など属性によって1万2000円~6万8000円と異なり(ただし、企業年金に加入している会社員は利用できないケースもある)、給付額は運用しだいで変わる。掛け金のほか、加入年齢や受け取り年齢にも制約がある

私的年金

◆民間保険会社の個人年金

受け取る方法:商品によって異なる

受け取れる時期:商品によって異なる

退職所得控除:×

どんなもの?:民間の保険会社が提供する、私的な個人年金プラン。満期保険を一括で受け取る場合は一時所得、年金で受け取る場合は雑所得となり、かかる税金が変わってくる

リタイア後に受け取れる年金は働き方&勤務先の制度で変わる!

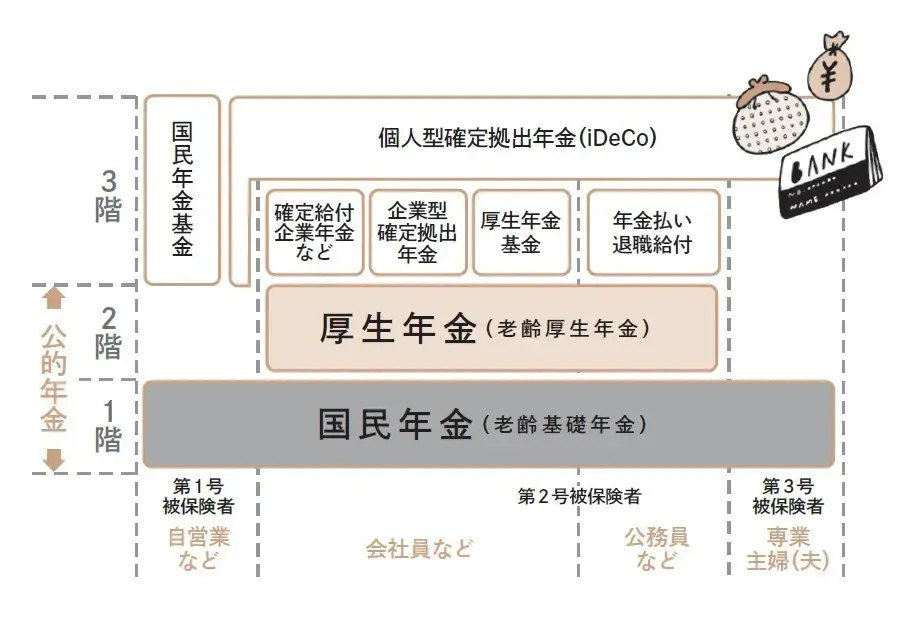

リタイア後、収入面で頼みの綱となるのが年金。公的年金制度は、20歳以上60歳未満の全国民が加入する国民年金と、会社員と公務員が加入する厚生年金の2階建て構造。つまり、国民年金から支給される老齢基礎年金、厚生年金から支給される老齢厚生年金、この2つを総称した老齢年金が、公的年金ということ。

「会社員なら企業年金、公務員は年金払い退職給付と、勤務先が3階部分となる上乗せ制度を導入しているケースもあります。また、個人事業主や専業主婦(夫)、一定の条件下の会社員や公務員も、個人型確定拠出年金(iDeCo)を利用すれば、さらなる上乗せが可能です。なお、個人事業主が任意加入する国民年金基金も私的年金となります」(板倉さん)。

<年金制度の体系図>

リタイア後のお金、受け取り方のコツ

※図表の参考文献 『知らないと大損する! 定年前後のお金の正解 改訂版』(板倉 京著/ダイヤモンド社)

退職一時金や各種年金は、老後の生活を支える大切な資金。となれば、1円たりとも損したくない!そんな気持ちに応えるべく、賢い受け取り方&損しないためのポイントを、専門家・板倉京さんがアドバイス!

<POINT1>退職金は、総額が「退職所得控除額」内に収まれば“迷わず一括”で受け取って!

一時金なら、所得税も社会保険料も抑えられる

退職一時金は一括で受け取るしかないけれど、企業年金の受け取り方は、「一括」「年金として分割」「一括と年金の併用」の3種類で、会社によってどの方法を採用しているかは異なる。もし、いずれも選べるなら、どうするのが賢明?

「その人の経済状況や考え方にもよりますが、税制面でいえば、一括で受け取ったほうが断然お得」と、板倉さん。それは、“退職所得控除”という、太っ腹な制度があるから!「退職所得控除される額は、勤務年数で異なりますが(下図参照)、38年間勤めると2060万円までなら所得税がかかりません。仮にオーバーしても、課税されるのは超えた分の2分の1だけ。所得税率は5%~45%で、所得が多くなるほど高くなりますが、194万9000円までなら税率5%ですみます。企業年金と退職一時金の両方を受け取れる場合も、合算して退職所得控除額内に収まるか、少し超える程度なら、一括で受け取るのがおすすめ。一括受け取りなら、社会保険料もかかりません」

年金として受け取る際も、“公的年金等控除”が適用されるが、年齢や収入によって控除額が変わり、60歳~64歳で年金所得130万円未満の人は年60万円、65歳以上で年金所得が330万円未満の人は年110万円(いずれも年金以外の所得が1000万円以下の場合)。超過した分は課税される。

「企業年金と公的年金をいつから受け取るかによっても変わってきますが、仮にどちらも65歳から受け取るとすると、公的年金等控除額内には収まらないだろうと思います。となると、所得税が発生し、社会保険料なども高くなるはず。受け取り方は税金も考慮して、選んでください」

勤続年数で退職所得控除額は違う!

| 勤続年数 | 20年以下の人 | 20年超の人 |

| 退職所得控除額 | 40万円×勤続年数 | 40万円×20年+70万円×(勤続年数-20年) |

※勤続年数1年未満の端数は切り上げ。最低金額80万円

●例:1987年4月1日入社

2025年4月1日に退職

→勤続39年!

800万円+70万円×(39年-20年)=2130万円まで非課税!

●例:1987年4月1日入社

2025年3月31日に退職

→勤続38年

800万円+70万円×(38年-20年)=2060万円まで非課税

▲日ずらすだけで、非課税枠が70万円アップ!

お得な制度、退職所得控除はフル活用したいところ。勤続年数は端数を切り上げるため、38年と1日勤めたとしたら、繰り上げで39年とカウントされ、非課税枠が70万円もアップ! 退職日が自分で選べるなら、これを考慮して設定を。

確定拠出年金は受給可能年齢に気をつけよう!

| 加入期間 | 引き出し可能年齢 |

| 10年以上 | 60歳~ |

| 8年以上 | 61歳~ |

| 6年以上 | 62歳~ |

| 4年以上 | 63歳~ |

| 2年以上 | 64歳~ |

| 1カ月以上 | 65歳~ |

確定拠出年金に10年以上加入していれば、60歳~75歳の間で、好きなタイミングで年金を受給できる。ただし、加入期間によっては受給開始年が遅れるので、注意して(上の表参照)。個人型(iDeCo)も一括給付なら退職所得控除を活用できる

見落としがちな、もらえるお金“失業手当”にも注目

「会社をやめ、次の就職先が見つかるまでの間、失業手当をもらった。そんな経験をもつ読者もいると思いますが、実はこれ、定年退職でも適用されるんですよ」と、板倉さん。

適用条件は、「64歳以下で退職」「原則、退職前2年間雇用保険に1年以上加入」「積極的に就職しようという意思がある」など。条件を満たしていれば、ハローワークで手続きを行い、就職活動を。支給額は退職前の給与額によって変わり、給付日数は最大150日。65歳以上は高年齢求職者給付金という制度があり、「離職日以前1年間に雇用保険に通算6カ月以上加入」していて失業中なら最大50日支給される。

「求職中、ぜひ活用してほしいのが、公共職業訓練。web関連や不動産ビジネスなどの有益なコースがそろっていて、ハローワークで必要だと判断されれば、原則無料で受講できます。しかも、要件はあるものの、訓練を受けている間は、失業手当の給付期間が延長され、交通費(通所手当)も支給されるんですよ」

受講期間が最長2年の介護福祉士や保育士資格取得コースも、その間ずっと失業手当と交通費がもらえるというのだから、一石二鳥どころか三鳥にも四鳥にも! 再就職、一考したい。

<POINT2>年金は請求しないと受け取れない

年金と名がつくものはどれも“申請主義”

「公的年金に当たる老齢年金も、確定拠出年金も、請求して初めて受け取れるもの。自動的に口座に振り込まれるわけではありません」

受給可能な時期が近づくと、老齢年金は年金請求書が、確定拠出年金は受給権資格取得通知書が手元に届く。それをもとに、いつ、どのような受け取り方をするのかを決め、自ら手続きするように。繰り下げ受給を選択する際は、65歳時点で「〇歳から受給を開始したい」と申し出るのではなく、希望時期になったら請求すればOK。万が一手続きし忘れた場合、5年以内ならさかのぼって請求が可能。65歳から受給のつもりだったとしたら、70歳までに申請すれば、受け取り損ねた分が取り戻せる。

「ただし、年金を受け取る権利は5年で時効となるのでご注意を」

<POINT3>公的年金の繰り上げ受給or 繰り下げ受給は、経済状況や今後の生き方など多角的に検討を

繰り上げれば額が減り、繰り下げれば額が増える

公的年金の受給開始年齢は原則65歳だけれど、希望すれば、60歳~64歳に繰り上げることや、66歳~75歳に繰り下げることも可能。

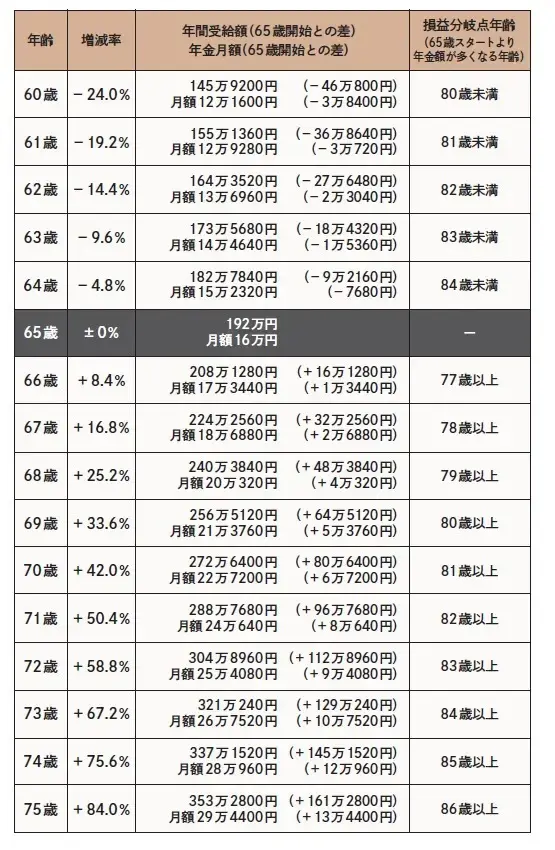

「繰り上げは、65歳で受け取りはじめるより受給額が減り、反対に、繰り下げだと受給額が増えます。どちらがいいかは、持ち家か借家か、資産や同居家族の収入がどれくらいかといった経済状況や、老後のライフプラン、健康状態などで変わってきますが、“損益分岐点”を判断材料のひとつにするのも一案です」自分の年金がどれくらいになるかは、「ねんきんネット」などで試算できるが、65歳時点で毎月16万円の年金を受給すると仮定、それを基準に、60歳~75歳の各年齢での受給額と、何歳になったら、「65歳受給開始」より受給額が多くなるかという損益分岐点を記したのが、下の表。「もっとも何歳まで生きるかは誰もわからないので、『当分働くから75歳で』とか『元気なうちにお金を使いたいから60歳で』など、考え方優先でもいいと思います。なお、働きながら年金を受け取る際は、給与と年金の合算額に税金が課せられるので、その点、留意してください」。

何歳でもらうかで、年金額はこんなに違う!

平均的な年金受給額をベースに作成した表。60歳で受給を開始した場合、80歳未満で亡くなると年金総額は多くなり、80歳以上長生きすると年金総額は少なくなることに。75歳開始の場合は86歳未満で亡くなると年金総額は少なくなり、86歳以上長生きすると年金総額は多くなることに。判断材料のひとつとして活用を

こんなときは?退職金&年金の疑問Q&A

退職金と年金についての基礎知識と受け取る際のポイントはわかったものの、「早期退職する場合、企業型確定拠出年金はどうなるの?」「遺族年金と老齢年金は一緒に受け取れる?」など、細かい疑問もちらほらと。そこで、アラフィー世代から寄せられた質問や悩みに、専門家が回答!

Q.退職したらもらえるお金、今からでも増やせる?

A.年金の見直しとともにiDeCoをうまく活用して

将来もらえるお金は少しでも増やしたいところ。あらかじめ給付額が決まっている確定給付金や退職一時金は、自分ではどうしようもないけれど、自分で増やせるものはある?

「企業型確定拠出年金には、会社が拠出する掛け金に社員が自分の給与からの天引きで上乗せできる“マッチング拠出”という制度があります。掛け金は、会社の拠出額以下かつ拠出限度額(勤務先が企業型確定拠出年金のみ導入している場合は5万5000円、ほかの企業年金がある場合は2万7500円)という条件はありますが、掛け金は全額所得控除といったメリットもあるので、勤務先が導入しているなら一考の価値あり。勤務先が確定拠出年金制度そのものを導入していないなら、個人型確定拠出年金(iDeCo)に加入を。掛け金が全額所得控除など、将来だけでなく“今”のお得にもつながります」。

フリーランスなど個人事業主は、個人型確定拠出年金のほか、国民年金基金、小規模企業共済の検討を。いずれも掛け金は全額所得控除となるうえに、リタイア後のお金への備えとなる。

なお、老齢年金は、20歳から60歳までの40年間保険料を納入しないと満額受給できない。「ねんきんネット」などで未納入の期間がないかをチェックし、あるようなら、60歳以降も国民年金の任意加入制度を利用して保険料を納めて。

「民間保険会社が展開している個人年金に加入するという手もありますが、昔と違って今は利率がよくないので、それほどお得感がないかもしれません」

Q.金利が高い退職金専用預金、利用したほうがお得?

A.リスクの高い投資商品との抱き合わせは要注意

多くの金融機関が展開している退職金専用の金融商品、利用したほうがお得?

「“退職金専用定期預金”という、退職時期に限って高い金利がつき、ノーリスクの商品などは、検討してもいいと思います。もっとも、利用できるのは退職後3カ月以内など限定している金融機関もありますし、金利が優遇されている期間が1カ月~6カ月程度と短いケースも少なくありません。各金融機関の商品を、しっかり比較検討してから選びましょう」。

注意したいのは、そうした定期預金と投資信託やラップファンドなどを抱き合わせたセット商品。「抱き合わせになっている投資信託の種類が限定的なうえに、手数料が高めのものが多いので、安易に契約しないよう注意を」。

Q.早期退職するつもり。企業型確定拠出年金は継続できる?

A.個人型に切り替えなければいけない場合もあります

早期退職すれば、会社が導入していた企業型確定拠出年金の加入資格は喪失。退職後6カ月過ぎても手続きを行わない場合、これまでの資産(運用商品)は現金化されたうえで自動的に国民年金基金連合会に移され、その後は現金のまま保管。その後の運用はできなくなってしまう。

「そうならないよう、退職6カ月以内に、個人型確定拠出年金(iDeCo)に移しましょう。iDeCoを扱っている金融機関の中から移管先を選び、加入が認められれば、掛け金を自分で負担することで運用を続けられます」。

再就職する場合、新しい勤務先が企業型確定拠出年金を導入していれば、継続が可能。ただし、企業によって運用を委託している管理機関は異なるため、資産はいったん現金化されてから、新しい勤務先が委託している運用機関に移管されることに。勤務先が企業型確定拠出年金を導入していないなら、再就職しない場合と同様、iDeCoに切り替え、60歳まで運用を継続するのがおすすめ。

Q.2種類の退職金をもらうと控除額を大幅に超えるときは?

A.確定拠出年金を退職の翌年以降にもらいましょう

「一括で受け取る確定拠出年金と退職一時金の合計額が、退職所得控除額よりも低い場合は同時にもらっても所得税はかかりませんが、超える場合は、確定拠出年金を退職の翌年以降に受け取るのがおすすめ。退職一時金で退職所得控除を活用すると、翌年以降に受け取る確定拠出年金には退職所得控除は適用できませんが(退職所得控除は一定期間あけないとフル活用できず、減額される)、同時にもらうよりは所得税が少なくてすみます。65歳以降に退職する場合は、60歳で確定拠出年金を一括で受け取り、65歳で退職一時金の受給を。確定拠出年金を受け取ったあと、退職一時金の受給までの期間が4年超空いていれば、どちらも退職所得控除をフル活用できてお得です」

Q.遺族年金を受給中。自分の年金も受け取れる?

A.原則は”ひとり一年金”。得するほうを選んで

すでに遺族年金を受給している場合、自分が老齢年金を受け取れる年齢になったら両方もらえるのかが気になるところ。「公的年金はひとり一年金が原則なので、どちらかを選ばないといけません。自分が受け取れる年金額を調べ、どちらか得なほうを選択しましょう」。

ただし、受給しているのが遺族厚生年金(亡くなった配偶者が会社員の場合)で、自分が受け取るのは老齢基礎年金(フリーランスなど国民年金加入者)のみの場合は、両方もらうことが可能。また、自分も会社員ではあるものの、老齢厚生年金が夫の遺族厚生年金より低い場合は、差額を上乗せして受け取れる。「遺族年金は非課税、老齢年金は課税。受給額だけでなく、税金も考慮してください」。

Q.再就職先で賃金が下がってしまうのが不安……

A.高年齢雇用継続基本給付という補填制度があります

定年退職したあとも子会社への再就職をはじめ、働き続ける人が増えている。もっとも、給与がダウンするケースがほとんど。

「その救済策ともいえるのが、高年齢雇用継続基本給付金。失業手当を受給していない人が対象ですが、60歳以降の月額給与が60歳時点に比べて75%未満かつ36万4590円未満の場合、賃金月額の最大15%が雇用保険から補填されます」。

なお、60歳以上65歳未満の雇用保険被保険者で、60歳時点で雇用保険の被保険者だった期間が5年以上であることも、給付条件に。

「ありがたい制度ですが、残念ながら、2025年度に60歳になる人から、最大支給率が10%に引き下げられ、2030年度に60歳になる人以降は廃止の予定です」。

-

【がん患者や家族が利用できる公的制度】50代が知っておきたい情報をまとめてチェック!

がんはとにかくお金がかかる……そんな不安を抱いている人も多いはず。実は手厚いサポートがあることを知っていますか?お金に困らないカギは、ズバリ「情報集め」。

-

親の介護にいくらかかる? 介護度別の「サービスとお金」のリアルを教えて!

介護で最も気がかりなのはお金のこと。要介護度や要支援度によって、どんなサービスが必要で、どれくらいの費用がかかるのか。典型的なケース&読者の体験談を参考に、今のうちに心づもり&準備を。

What's New

-

「Netflix」秋冬の配信作品をチェック!心ときめくラブロマンスほか注目の「韓国ドラマ」【人気記事週間ランキングTOP10】

ウェブエクラ週間(2025/12/7~12/13)ランキングトップ10にランクインした人気記事をピックアップ。見逃せない!10月・11月の「Netflix」配信作品を振り返り!

ライフスタイル特集

2025年12月19日

-

たった2mmで印象変わる!40代・50代の目もとを若々しく見せる秘訣【人気記事週間ランキングTOP10】

ウェブエクラ週間(2025/11/30~12/6)ランキングトップ10にランクインした人気記事をピックアップ。美容のエキスパートがそれぞれの視点で語る、目もとの印象変化の原因や対処法をご紹介。

ライフスタイル特集

2025年12月12日

-

50代の"しぼみ目”をアイラインで解決!広瀬あつこさんの一発逆転アイメイク術【人気記事週間ランキングTOP10】

ウェブエクラ週間(2025/11/23~11/29)ランキングトップ10にランクインした人気記事をピックアップ。小さく"しょぼん”としてきた50代の目元悩みを解消する、アイラインの引き方を伝授!

ライフスタイル特集

2025年12月5日

-

チャン・ギヨンの魅力が炸裂!「Netflix」で今すぐ観るべき韓国ドラマ【人気記事週間ランキングTOP10】

ウェブエクラ週間(2025/11/16~11/22)ランキングトップ10にランクインした人気記事をピックアップ。50代に人気の「韓国ドラマ」から、注目の2作品の情報をお届け。

ライフスタイル特集

2025年11月28日

-

「U-NEXT」「Netflix」で今すぐ観るべき韓国ドラマはこれ! 話題のブラックラブコメディほか【人気記事週間ランキングTOP10】

ウェブエクラ週間(2025/11/9~11/15)ランキングトップ10にランクインした人気記事をピックアップ。私たちを魅了してやまない「韓国ドラマ」。「Netflix」「U-NEXT」で独占配信中の作品を紹介。

ライフスタイル特集

2025年11月21日

-

-

-

-

-

-

ベーシックな色なのに華やか!着こなしで差がつく「50代のグレー&ブラウン」

グレーやブラウンは、着回しやすく大人に欠かせないベーシックカラー。でも着こなしによっては、地味に見えてしまうことも。色そのものではなく「着こなし方」次第で、印象は大きく変わるもの。シルエットや素材感、配色バランスを少し意識するだけで、ベーシックな色でも華やかさと今っぽさが叶う。

Magazine

-

読者モデル 華組のZARAコーデ

50代はどう着こなす?ファッションブロガーコーデ集

-

一度は泊まりたい!高級ホテル・旅館

日常を忘れて至福のときが過ごせる極上の旅へ

-

エクラ公式通販の人気アイテムランキング

もう迷わない!50代が買うべき秋の服

-

「幹細胞コスメ」大人の最適解とは?

シミ、シワ、たるみ、毛穴悩みに。大人肌のスキンケアの最適解

-

クリスマスのお出かけスポットはここ!

映画「ハリー・ポッター」の世界に没入!大人も楽しめるアート体験

-

読者モデル 華組のユニクロ・GUコーデ

真似したい!50代ファッションブロガーの着こなし集

-

大人のためのヘアスタイル・髪型カタログ

髪のお悩み解決!若々しく見えるヘアスタイル

-

松井陽子の「エクラ ゴルフ部へようこそ!」

松井陽子さんが50代におすすめのゴルフウェアやゴルフの楽しみ方をご紹介。

-

年末年始の華やぎシーンは自信のある髪で!

人気ヘアマスク「Gyutto(ギュット)」で美映え髪に

-

50代におすすめのトレンドアイテム

人気ファッションアイテムを厳選してご紹介

-

大人のきれいめデニムを探しているなら

イタリアの感性と日本の職人技の美しき融合、ジーフランコのデニム

-

【50代「ユニクロ・GU」秋冬コーデ】あったかパンツやデニムで寒い冬をおしゃれに乗り切る!

豊富な品揃えで40代・50代のおしゃれ好きな女性からの人気も高いユニクロ・GU。本格的な冬の到来で、あったかアイテムの出番も増えてきました。そこで今回は「ユニクロ・GU」のアイテムを使った、おしゃれな40代・5…

-

”似合うね”と褒められる40代をおしゃれに見せる「冬のショートへア」27選

40代を迎えると、髪のボリュームが減ったり、パサつきやツヤ不足が気になったり、顔まわりの印象にも変化が…。そんな悩みが増える一方で、「今の自分に似合う髪型がわからない」と感じる方も多いはず。40代の髪悩み…

-

年末のご挨拶に。気軽に渡せて「ありがとう」を伝える手頃な手土産10選

気軽に渡せて気の利いた品は、年末のご挨拶にぴったり。東京駅や銀座で手軽に買えるから、ちょっとしたお礼や職場への差し入れ、友人・知人への手渡しにも喜ばれる、センスのいいプチギフトをセレクト。

-

【新作韓国ドラマ 2025年12月】イ・ジュニョンの筋肉ラブコメや“ロマンスの名手”のラブストーリー始動!「U-NEXT」で今すぐ観るべき3作品

とことんピュアでロマンティックなラブロマンスに胸ときめいたり、奇想天外なストーリーに涙が出るほど笑ったり……。私たちを魅了してやまない「韓国ドラマ」から、注目の新作3作品をまとめてお届け。紹介した作品は…

-

冬のおしゃれが華やぐ!上品で女性らしい「50代のボブへア」20選

冬の装いにそっと華を添えてくれるのが、上品で女性らしい「大人のボブヘア」。顔まわりを明るく見せるカラーや小顔に見えるカットなど似合う髪型が見つかる!