超低金利時代で、銀行にお金を置いているだけではなかなかふえず、かといって、いきなり大金で投資するのはハードルが高い……。そう思っている人は、“ちょこっと”だけお金を動かしてみてはいかが?超初心者でもできる、少額でリスクが低めの投資についてもレクチャー!

①資産運用の第一歩

定期預金に動かすだけでも資産運用の第一歩

お金を動かしてみたいけれど、なかなか勇気が出ない人に、「ぜひ一歩踏み出してほしい」とファイナンシャルプランナーの深野康彦さん。「“隠れインフレ”に要注意で、対策をとっていきたいからです。例えばお菓子では、価格は同じでも内容量が減ったり、サイズが小さくなったりと、実は量に対する価格が上がっていますよね。そうしてじわじわとインフレが進めば、今持っている資産が預貯金だけでは、10年、20年後に目減りする可能性があります。ぜひお金を動かすクセをつけたいですね」(深野さん、以下同)

長年超低金利が続いているが、それゆえ個人の工夫が必要だそう。「金利が高いときは、銀行にお金を預ければ誰でもふえましたが、今は工夫がいります。少しでも金利が高い定期預金に預け替えたり、投資に挑戦したりしてみましょう。私は、普通預金から定期預金に動かすだけでも資産運用の第一歩だと思います。人生100年時代ですから、50代なら、まだ40年以上あります。思い立ったら吉日で始めてみてください」

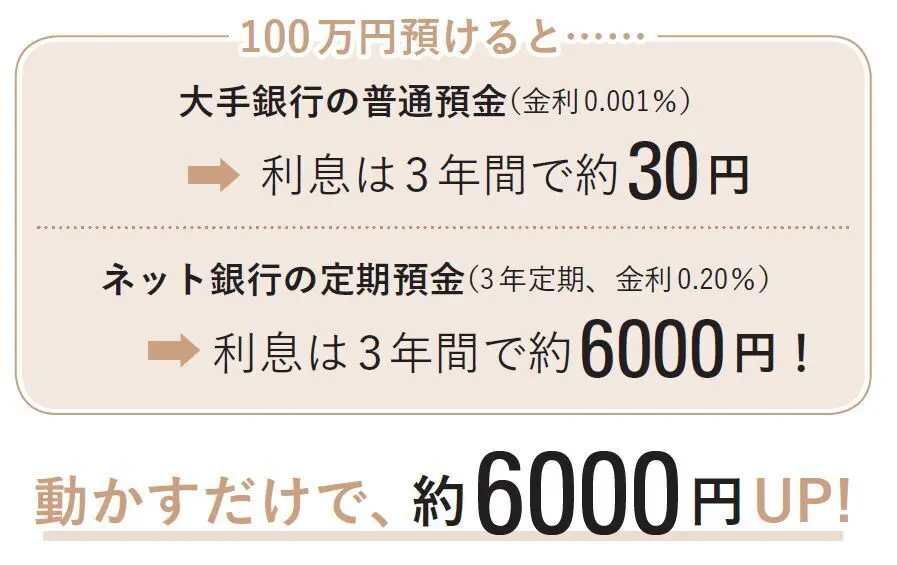

超低金利時代の今、お金を動かすだけでこんなに違う!

超低金利なら、どの銀行に預けても同じだろうと思って、そのままにしておくのはもったいない。「大手銀行の普通預金は、金利0.001%と、確かに超低金利ですが、ネット銀行の定期預金の中には金利0.20%ほどのものも。100万円の預け先を変えるだけで、利息が3年間で6000円近くも増えるんですよ」。

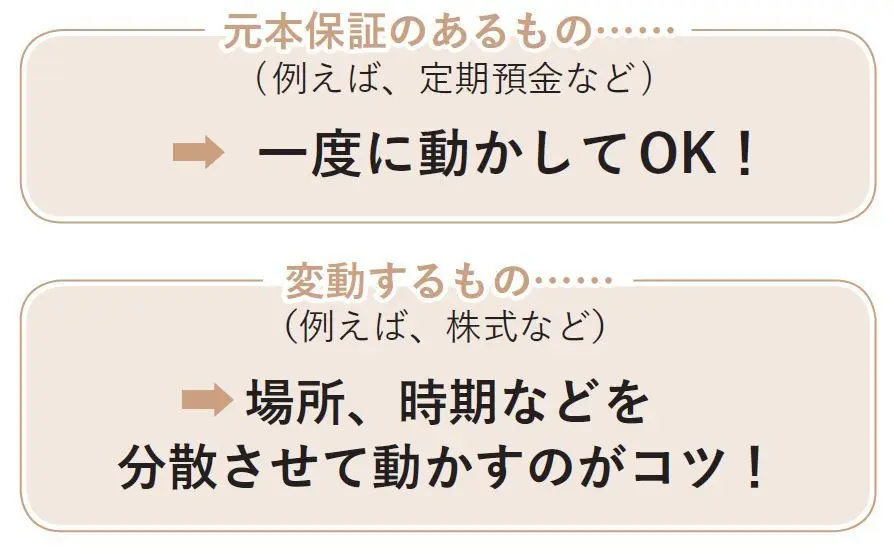

覚えておきたい、お金の動かし方の基本

お金を動かす際には、その金融商品が「元本保証かどうか」を要チェック。「例えば定期預金は元本保証の商品なので、全部まとめて動かしてもOKです。一方で、株式や投資信託などは価格が常に変動するので、複数の商品に分散させて、買う時期も少しずつ変えて、リスクを分散させるようにしましょう」。

②お金の動かし先はココ

アラフィー世代が、これからお金を動かしてみるとしたら、深野さんがおすすめするのは、こんな金融商品や仕組みが選択肢。「急いで結果を求めず、10~20年の長いスパンで考えてください」

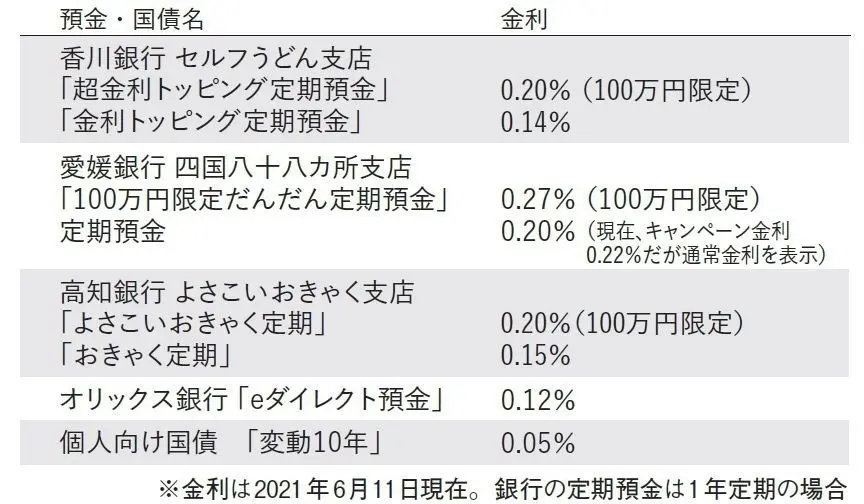

1.ネット銀行の定期預金または、地方銀行ネット支店の定期預金

ネット銀行や地方銀行のネット支店では、人件費や店舗費用が削減できるため、預金金利がやや高め。大手銀行の普通預金からお金を移すだけで、利息分がプラスになります。「ネット銀行も地方銀行のネット支店も、銀行のサイトから口座開設手続きができます。ボーナスシーズンに金利アップキャンペーンがある場合も」。

<POINT>

「定期預金は元本保証なので安心。たとえ一時的にでも、絶対に減らしたくないお金があればこちらがおすすめです。ただし、今は超低金利なので、たくさん増えることは期待できません」

2.個人向け国債(変動10年)

国が発行する債券で個人が1万円から買える。固定金利の3年、5年タイプと、変動金利の10年タイプがあり、「超低金利の今は、今後金利が上がったときに一緒に金利が上がる“変動10年”がおすすめ。10年間ほったらかしでOKです」。

<POINT>

「最低金利0.05%が保証されているので、超低金利の今は有利な商品といえるでしょう。満期前でも購入から1年たてば中途解約可能です。その際手数料が引かれますが、その金額が利子を超えることはなく、元本割れはありません」

3.株

企業がお金を集めるために発行するのが「株」。数万~数十万円ほどの資金が必要で、市場が開いている間は常に値段が動き、証券会社で売買。「リスクは高めですが、選び方しだいでは配当金を受け取る楽しみなどもあります」。

<POINT>

「株価の値上がりによる利益をねらうのは上級者向けで、長く保有して、配当金や株主優待をもらう方法がおすすめ。配当金をもらい続けることができれば、株価が少し下がったとしても、トータルではプラスになることも」

4.つみたてNISA

投資信託を積み立てていき(1人につき年間40万円まで。投資期間は20年間まで)、利益が出たときに約20%の税金がかからない仕組み。「個人では世界中の株を買うことはむずかしいですが、投資信託なら、世界中の株などへの分散投資が手軽にできます」。

<POINT>

「小さな金額で始められるのが特徴で、必要資金はネット証券なら月100円から可能。月1000円や3000円など、お試し感覚で始めることができます。投資をしてみたいけれど、株を買うのは怖いという人は、始めてみては?」

5.iDeCo(個人型確定拠出年金)

老後資金を目的として積み立て、掛け金が全額所得控除になる税金メリットがある。また利益が出たときに約20%の税金がかからない。「iDeCoでは、投資信託のほか、定期預金や保険などの商品も選べます。ただし、60歳まで引き出せない点には注意を」。

<POINT>

「働き方によって、掛け金の上限額が決まっています。積み立てができるのは60歳まででしたが、’22年5月から65歳まで積み立てが可能に。50歳からなら15年間積み立てができるので、老後資金の準備法としておすすめです」

証券口座はどこで開設するのがいいの?

上記のお金の動かし先で、株やつみたては、基本的に証券会社の口座を開くことが必要。では、いったいどこで開けばいい?

「手数料の安さで考えれば、下記のようなSBI証券や楽天証券などのネット証券がおすすめです。最近はオンラインでも操作がわかりやすいですし、オンラインで解決できない疑問があれば、コールセンターに電話して相談もできます」

でも、いきなりネット証券での取引が不安という人なら、先に店舗型証券会社で始める手もあるそう。

「野村証券や大和証券などの店舗型証券会社は、対面で口座開設や金融商品の相談ができます。慣れてきたらネット証券で新たに始めてもいいでしょう。いずれの場合でも、HPを見て説明がわかりやすいところを選んで。ただし、NISA口座は1人につきひとつまでです」

\深野さんおすすめはこちら!╱

ネット証券なら…SBI証券/楽天証券マネックス証券/松井証券/auカブコム証券

店舗型証券なら…野村證券/大和証券/SMBC日興証券

お金の動かし方、3つのケース

自分の性格や目的別に選ぶべき商品タイプはこれ

「お金を動かしてみたい」と思ったときに、冒険したい人から、資産を減らさずに守りたい人まで、タイプによって選ぶ金融商品やスタイルが異なると、深野さんはいう。

「まず、余裕資金があって冒険したい人には、“株”がいいでしょう。“配当金”の割合が高い企業を選べば、何年も配当金を受け取り続けることで、万一株価が大きく値下がりしても、カバーできる可能性が上がります。

元本割れは絶対に避けて堅実にいきたい人は、元本割れがない定期預金や個人向け国債を選びましょう。超低金利の大手銀行の普通預金に預けっぱなしにするよりも、少し金利が上がるぶん、利息でふやすことができます。

また、少しずつ積み立てて老後資金にしたい人は、つみたてNISAやiDeCoの検討を。いずれも利益に税金がかからないお得な仕組みです。雪だるま式にふえていくので、できるだけ早く始めて、長い目で考えて積み立てていきましょう」

ただし、株や投資信託(つみたてNISAやiDeCo)など、値動きがあるものを選ぶ場合は要注意。

「例えばコロナショックなど、思いがけず大きな値下がりによって、元本割れする可能性があります。そのため、例えば住宅ローンの繰り上げ返済費用や教育費など、近々必要になるお金は手をつけず、必ず余裕資金で行うようにしてください」

③余裕資金がある人

余裕資金で、豊かに人生を楽しみたいタイプは「株」

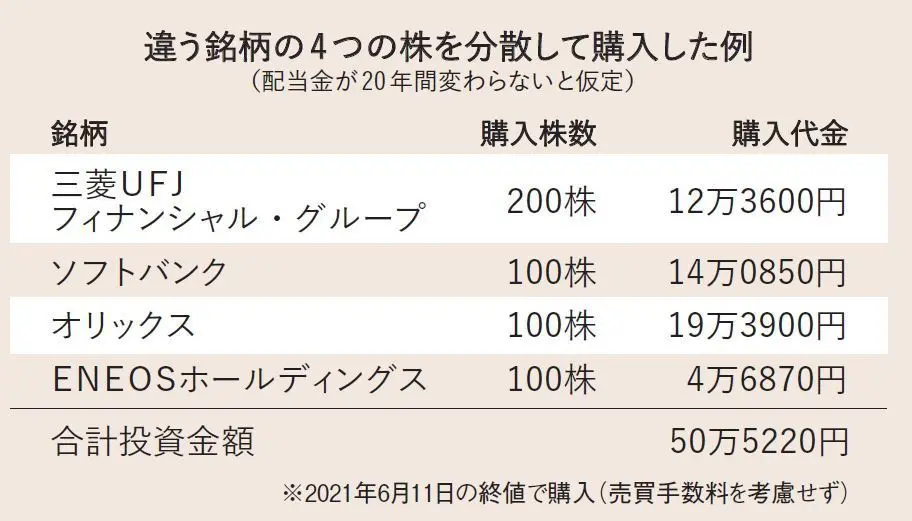

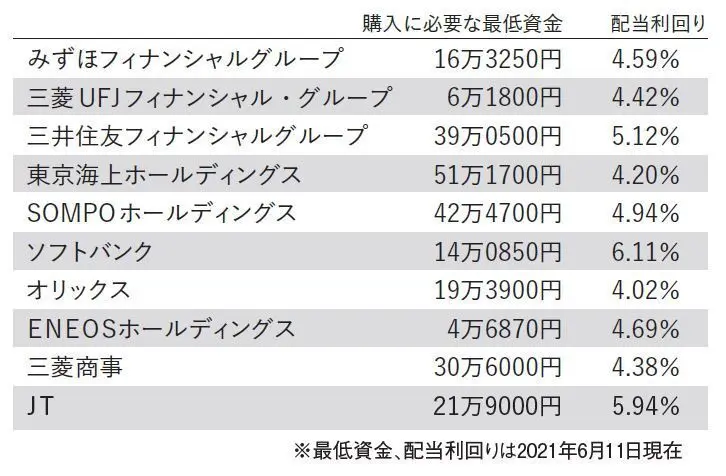

余裕資金があり、思いきって株にチャレンジしたい人は、頻繁に売買せず、配当金をねらう方法がおすすめだそう。「配当金とは、企業で利益が出た場合など、年に1~2回投資家に還元されるお金。株価に対しての配当金割合を“配当利回り”といいますが、それが高い企業の株を買って長く保有するのがいいでしょう」。下の表のように、約50万円で4つの株を買い、配当金を受け取り続けると……。「仮に現在の株価と配当利回りが変わらない場合、配当金の合計は10年で19万円超、20年で38万円超。万一4つの株価が20年後にすべて半分に値下がりして25万円ほどになってもプラスですよね。1社に絞るとリスクが高くなるので、業種が異なる複数の企業を選ぶのがコツです」。

Q.約50万円で、株を買ったら、20年間でどうなる?

A.配当金だけでもまとまったお金になり毎年のちょっとした楽しみが増える!

【POINT】

50万円を投資して、配当金が1年間当たりで2万円近く受け取れる計算です。毎年、旅行や食事など、楽しみに使えるのでは? よい企業の株を買い、仮に株価が下がっても慌てて売らず、10年、20年と長く保有したいですね。

例えばこんな株が選択肢!

深野さんおすすめ銘柄はこちら!

④堅実にお金を貯めたい人

元本割れは避けて、堅実にお金を貯めたいタイプにおすすめなのは…

「ネット銀行の定期預金、地方銀行ネット支店の定期預金、個人向け国債」

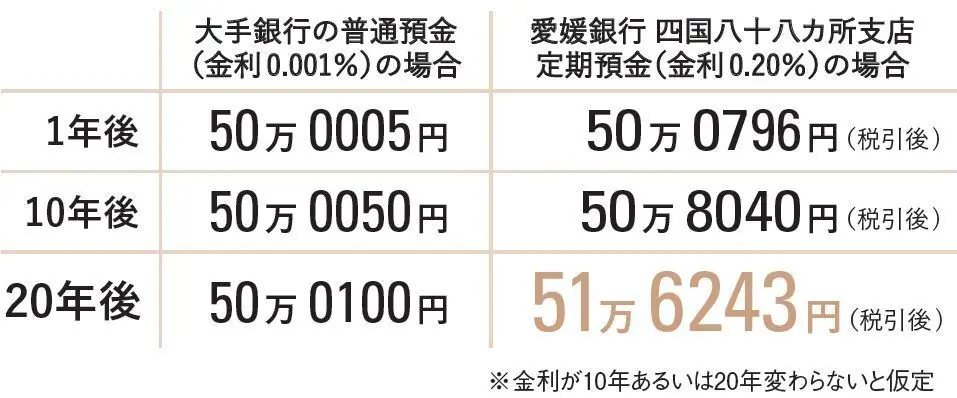

「元本割れは絶対に避けたい」という人は、元本保証の金融商品を選びましょう。「それには、定期預金や個人向け国債が選択肢です。大手銀行の普通預金では、金利が0.001%と非常に低く、50万円を預けても20年間でつく利息は100円です。一方で、例えば下の表のように、愛媛銀行 四国八十八カ所支店というネットで申し込める口座の定期預金なら、金利0.20%で、20年間でつく利息は約1万6000円になります(いずれも金利が変わらない場合で想定)。ほかにも、金利が高めのネット銀行や地方銀行のネット支店がたくさんありますよ」

Q.50万円を、地方銀行の定期預金に動かしたら、20年間でどうなる?

A.大きくはふえないが、普通預金よりはアップ!

【POINT】

お金をちょっと動かす手間を取り入れるだけで、20年間の利息の差は1万円以上にも。ネット銀行や地方銀行でも、大手銀行と同じように、万一倒産しても、1000万円までとその利息が保護される制度(=ペイオフ)があるので安心です。

例えばこんなことろがおすすめ

⑤少額で老後資金をつくりたい人

少額で積み立てて、老後資金をつくりたいタイプにおすすめなのは…

つみたてNISA、iDeCo

「投資をしてみたいけれど、何十万円も出すのは怖い」「老後資金に向けて準備したい」という人は、つみたてNISAやiDeCo が選択肢。「つみたてNISAなら最長20年間、iDeCoは2022年5月からは65歳まで(現在は60歳まで)積み立てができるので、少額で長期間積み立てていくのに向いている仕組みです。世界中の株に投資するタイプの投資信託を選べば、世界経済成長の波に乗れるでしょう。どちらも利益が出ても税金がかからないメリットがあります。さらに、iDeCoは掛け金が全額所得控除になって支払う税金が軽くなる利点もあり、収入が高い人ほどお得といえます」。

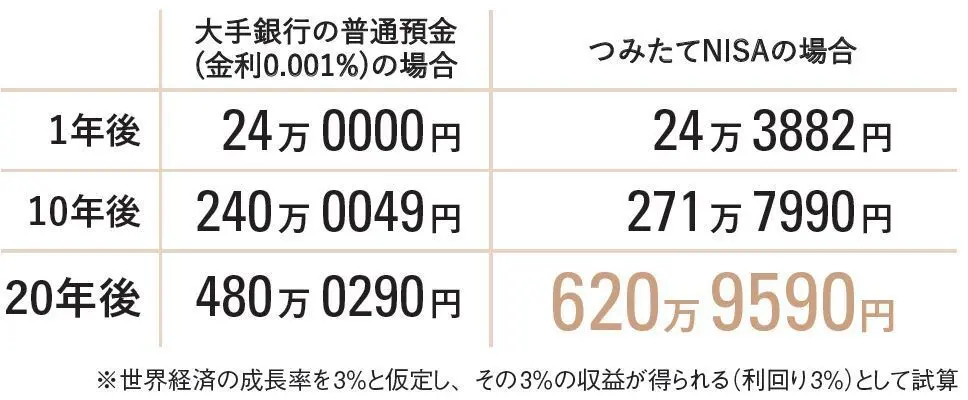

Q.毎月2万円を、つみたてNISA(世界中の株に投資するタイプ)に動かしたら、20年間でどうなる?

A.普通預金に比べて140万円もの開きが!

【POINT】

世界中の株に投資するタイプの投資信託をつみたてNISAで積み立てた場合、毎月2万円で20年間なら、普通預金で積み立てるのと比べて140万円以上の差に。600万円以上の大きなお金になれば、老後の安心感も増すでしょう。

「お金を動かしてみたいけれど、その資金がない……」という人は、まずはお金を生み出すために、家計の整理を。「実は支出にムダが隠れていて、洗い出せば毎月数万円浮くケースもよくあります。特に50歳前後のかたは、近い将来年金暮らしになることを見据えて、家計をコンパクトにしておくことが大切です。保険やスマホ代、クレジットカードの年会費など、カットできるものがないかを確認しましょう。余裕ができたら、それを“動かすお金”にすれば、資産をさらにふやせます」

<見直しも必要!?動かすお金のつくり方>

□保険の見直し

一度入ると、やめにくいのが保険。「保険は入りすぎという人が多いので、ぜひ見直しを。私は医療保険に入っていませんが、過去に困ったことはありません。子供が独立したら死亡保障も大幅に減らせるはず」。

□クレジットカードやポイントの見直し

使わないカードに年会費がかかったり、ポイントをためようとして逆に出費が増えたりというケースに注意。「いずれも小さな金額でも、積もり積もると大きくなります。ムダなものは早めにカットしましょう」。

□スマホ代など固定費全体の見直し

毎月一定額かかる“固定費”は、一度見直すと効果が続くため、早めに着手したいところ。「特にスマホ代は、今年3大キャリアから格安プランが出て、見直しがしやすくなり、月数千円下がる可能性も高いです」。

▼その他のおすすめ記事もチェック